Данная статья обращает внимание на то, что инвестиционный портфель должен быть распределен не только по классам активов, но и по странам.

Данная статья обращает внимание на то, что инвестиционный портфель должен быть распределен не только по классам активов, но и по странам.

В первую очередь она адресована американским инвесторам, пытаясь доказать им, что не стоит держать все свои средства в американских активах. Однако принципам, изложенным в этой статье, стоит придерживаться инвесторам из любой страны, особенно из России, которая по сравнению с США занимает гораздо меньшую долю в мировой экономике и в капитализации мировых фондовых рынков.

Кроме того, в статье можно обратить внимание на данные о доходности различных классов активов, а также о доходности акций разных стран и регионов мира за последние 10 лет.

* * *

Источник – schwab.com

02 апреля 2018 г..

Автор – Энтони Давидов

Перевод – Сергей Наумов

* * *

За последние несколько лет некоторые инвесторы начали подвергать сомнению достоинства глобального распределения активов. Они задаются вопросом, оправдывает такое распределение те риски, которые существуют при инвестировании денежных средств за пределами США, и действительно ли за счет этого достигаются преимущества диверсификации. Некоторые из них даже бросили вызов Современной Портфельной Теории, которая подчеркивает долгосрочные преимущества диверсифицированного портфеля.

В некотором смысле это естественно. Мир непредсказуем, и инвесторы беспокоятся о волатильности рынка как внутри страны, так и за рубежом. Все, начиная от политических вопросов по поводу голосования о выходе Великобритании из ЕС летом 2016 г. и до недавних выборов в США и заканчивая ожиданием повышения ставок со стороны Федеральной резервной системы, действительно способствовало колебаниям рынка.

Более того, при инвестировании, как в спорте или в других сферах жизни, люди часто проявляют привязанность к тому, что является для них знакомым и родным (в плане инвестиций можно говорить про уклон в сторону инвестиций в активы своей страны). Мы склонны верить в то и чувствовать себя привязанным к тому, что знаем лучше всего. Хотя это можно объяснить человеческой природой, однако приверженность своей стране в инвестициях ограничивает диапазон доступных возможностей инвестора. Хуже того, это может быть неразумно, учитывая характер сегодняшних глобальных рынков. К примеру, по данным MSCI, около половины всех глобальных компаний базируется за пределами США, что соответствует соотношению между странами в рамках глобального валового внутреннего продукта (ВВП).

Вы действительно хотите ограничить свои инвестиционные возможности наполовину? Как же можно преодолеть инвестиционную привязанность к своей стране?

Как говорится в выражении…

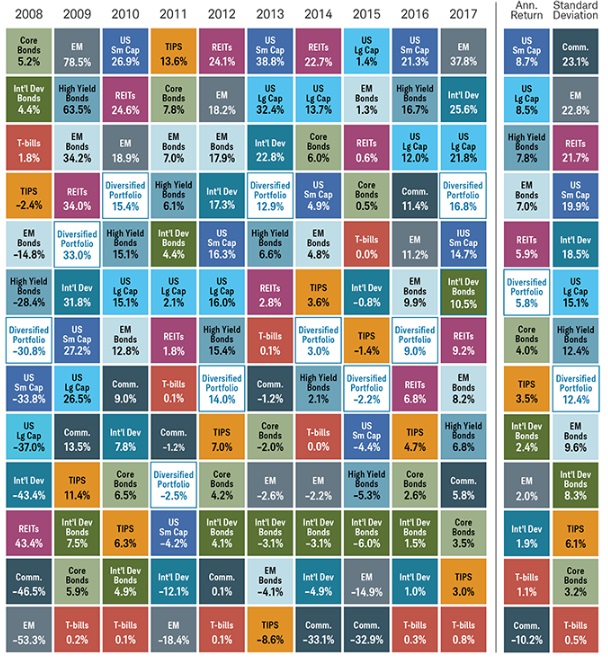

Подобные времена, как сейчас, показывают, почему выражение «не кладите все яйца в одну корзину» является таким важным для инвесторов. Инвестиционный сектор, который хорошо работает один месяц или год, может показать плохие результаты в следующем периоде. Например, как показано на диаграмме ниже, акции развивающихся стран имели худшую доходность в 2008 г., вернувшись при этом на вершину в 2009 г., а также в 2017 г. Акции развитых стран (кроме США) были среди лучших в 2017 г., после того, как в 2016 г. они были вблизи дна.

В долгосрочной перспективе нет какой-либо заметной закономерности в том, по какому принципу происходят изменения среди лучших по доходности классов активов, поэтому не имеет смысла концентрировать все свои инвестиции в определенном регионе или в классе активов. Глобально диверсифицированный портфель — тот, который, так сказать, «распределяет яйца по многим корзинам» — как правило, лучше подходит для того, чтобы переносить серьезные колебания рынка и обеспечивать более стабильный рост прибыли с течением времени.

Сравнение ключевых классов активов с диверсифицированным портфелем

Доходность разных классов активов и диверсифицированного портфеля по годам

Источник — Morningstar Direct и центр финансовых исследований Schwab. Два крайних правых столбца: Ann Return – среднегодовая доходность, Standard Deviation – стандартное отклонение

Диверсифицированный портфель (Diversified Portfolio- белый квадрат на рисунке) представляет собой гипотетический портфель, состоящий из сочетания следующих индексов: 18% S&P 500, 10% Russell 2000, 3% S&P U.S. REIT, 12% MSCI EAFE, 8%, MSCI EAFE Small Cap, 8% MSCI EM, 2% S&P Global Ex-U.S. REIT, 1% Bloomberg Barclays U.S. Treasury, 1% Bloomberg Barclays Agency, 6% Bloomberg Barclays Securitized, 2% Bloomberg Barclays U.S. Credit, 4% Bloomberg Barclays Global Agg Ex-USD, 9% Bloomberg Barclays VLI High Yield, 6% Bloomberg Barclays EM, 2% S&P GCSI Precious Metals, 1% S&P GSCI Energy, 1% S&P GSCI Industrial Metals, 1% S&P GSCI Agricultural, 5% Bloomberg Barclays U.S. Treasury 3–7 Yr

Зачем рассматривать распределение активов по странам мира?

Короткий ответ заключается в том, что в сегодняшней глобально взаимосвязанной экономике почти невозможно избежать международного воздействия. Почти половина доходов американских компаний, входящих в индекс S&P 500, поступают из-за рубежа. Кроме того, более половины мировой рыночной капитализации в настоящее время находится за пределами США.

Кто-то может сказать, что он выступает против глобальной диверсификации по странам, т.к. все настолько взаимосвязано, что зарубежные инвестиции могут просто повторять инвестиции внутри США. Однако это не так. Как правило, компании в большей степени отражают ситуацию в той стране, где они зарегистрированы. Они больше реагируют на локальные экономические и геополитические события, чем на события за пределами своих границ. К тому же, экономики разных стран зачастую отличаются в плане преобладания тех или иных рыночных секторов или отраслей.

Кроме того, определенные обстоятельства — назовем их «новыми рыночными реалиями» — скорее всего, сохранятся и в обозримом будущем. Растущая глобализация и взаимосвязанность, повышенная волатильность, более низкая доходность облигаций и более низкая ожидаемая доходность акций, чем в прошлом, — все это говорит о том, что для инвесторов будет разумным распределять свои вложения по всему миру. Глобальная диверсификация может помочь в управлении рисками и направить ваш портфель на долгосрочный рост.

Как показывают приведенные ниже данные, за пределами США существуют потенциально привлекательные инвестиционные возможности. В то время как рынки США в последнее время показали хорошие результаты, развивающиеся рынки и отдельные страны также имели высокую доходность за определенные периоды времени. К примеру, акции компаний из Канады показали самую высокую доходность в 2016 г., но были худшими в 2017 г. На их результаты в значительной степени повлияли цены на энергоносители. Плюс ко всему, разные страны находятся на разных этапах глобального и экономического роста.

Если вы не инвестируете в глобальном масштабе, вы не только ограничиваете свои возможности, но и игнорируете важный инструмент, помогающий управлять волатильностью. Хотя это и несет в себе определенные риски, глобальное распределение активов обеспечивает преимущества диверсификации и является одним из основополагающих принципов современного управления капиталом.

Зачем использовать диверсификацию по странам?

Доходность отдельных стран и регионов по годам

Источник — Charles Schwab & Co. на основе данных FactSet

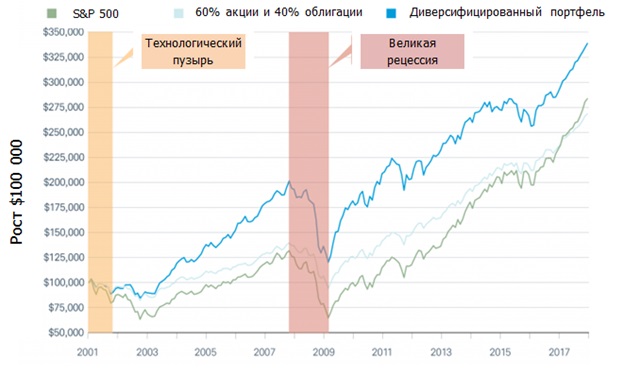

Почему диверсификация работает?

В состав диверсифицированного портфеля входят многие классы активов, поэтому он может извлечь выгоду от владения наиболее доходными активами, не получая при этом в полной мере тех убытков, которые показывают наихудшие классы активов. Избегая значительных прибылей и убытков каждого отдельного класса активов, диверсифицированный портфель может помочь управлять волатильностью и в долгосрочной перспективе превзойти менее диверсифицированный портфель.

Источник — Morningstar Direct и центр финансовых исследований Schwab поданным за период с 1 января 2001 г. по 31 декабря 2017 г.

Портфель 60% акции и 40% облигации — 60% S&P 500 и 40% индекс Bloomberg Barclays U.S. Aggregate Bond

Диверсифицированный портфель — 18% S&P 500, 10% Russell 2000, 3% S&P U.S. REIT, 12% MSCI EAFE, 8%, MSCI EAFE Small Cap, 8% MSCI EM, 2% S&P Global Ex-U.S. REIT, 1% Bloomberg Barclays U.S. Treasury, 1% Bloomberg Barclays Agency, 6% Bloomberg Barclays Securitized, 2% Bloomberg Barclays U.S. Credit, 4% Bloomberg Barclays Global Agg Ex-USD, 9% Bloomberg Barclays VLI High Yield, 6% Bloomberg Barclays EM, 2% S&P GCSI Precious Metals, 1% S&P GSCI Energy, 1% S&P GSCI Industrial Metals, 1% S&P GSCI Agricultural, 5% Barclays U.S. Treasury 3–7 Yr

Чтобы проиллюстрировать преимущества диверсификации, давайте сравним рост $ 100 000, вложенных в три гипотетических портфеля до наступления двух периодов серьезного падения рынка: пузыря акций технологических компаний, который надувался в конце 1990-х годов, и Великой рецессии (мирового кризиса) 2007-2009 годов. Если бы инвестор держал только акции компаний крупной капитализации США, представленные в виде индекса S&P 500, его портфель на конец 2017 г. стоил бы чуть более $283 000. Если бы он вложил те же $100 000 в более консервативное соотношение из 60% акций и 40% облигаций, то портфель бы выдержал снижения на рынке немного лучше, но отстал бы во время последнего бычьего рынка (итог на конец 2017 г. — $ 268 644). Однако если бы портфель был глобально диверсифицирован c достаточно разнообразными активами для того, чтобы уменьшить рыночную волатильность и воспользоваться преимуществами от наличия зарубежных инвестиций, $ 100 000 к концу 2017 г. выросли бы до $338 920.

Единственный «бесплатный обед» в финансах

Лауреат нобелевской премии, экономист Гарри Марковиц — отец Современной Портфельной Теории — первым продемонстрировал, что диверсифицированный портфель может обеспечить более высокую доходность и снизить риск по сравнению с отдельными классами активов, входящими в этот портфель. Это представление, что вы получите что-то даром, является почти неслыханным в экономике. И именно поэтому Марковиц назвал диверсификацию единственным «бесплатным обедом» в сфере финансов.

Ключевой концепцией «бесплатного обеда» является корреляция или, скорее, ее отсутствие. Как правило, доходность отдельных классов активов не коррелирует друг с другом в точной степени. Если стоимость активов не будет двигаться вверх и вниз идеально повторяя друг друга, то диверсифицированный портфель будет иметь меньший риск, чем средневзвешенный риск отдельных составляющих частей этого портфеля.

К сожалению, по мере того, как мы столкнулись с участившимися периодами волатильности по всему миру, корреляции в течение последних нескольких лет росли, проверяя заповеди Современной Портфельной Теории. Мы живем в более сложном мире по сравнению с тем, когда Марковиц написал свою работу, с большим количеством классов активов и рынков, которые имеют наибольшую взаимосвязь, чем когда-либо в нашей истории.

Тем не менее, важно понимать, что даже в периоды падений рынка, когда корреляции, как правило, возрастают, диверсификация по-прежнему будет давать преимущества, пока стоимости активов не начнут изменяться в абсолютно одинаковой степени. Важно также признать, что стратегии распределения активов могут меняться — как при выборе классов активов, так и при внесении тактических корректировок, отражающих изменения на рынке, в мировой экономике и даже в обстоятельствах ваше личной жизни.

Как выглядит глобально диверсифицированный портфель

Сегодня распределение активов выходит за рамки акций, облигаций и инструментов денежного рынка своей страны и включает глобальную диверсификацию по акциям, инструментам с фиксированным доходом и нетрадиционным инвестициям.

• Акции: крупная капитализация, малая капитализация, зарубежные акции, включая развивающиеся страны;

• Инструменты с фиксированным доходом: казначейские облигации, корпоративные облигации, муниципальные облигации, зарубежные облигации, облигации развивающихся рынков, высокодоходные облигации

• Нетрадиционные инвестиции: товарные активы, инвестиционные трасты недвижимости (REITs) и др.

Стратегическое распределение активов требует долгосрочного подхода, и на него не должны оказывать неоправданного влияния краткосрочные соображения. Это инвестиционная стратегия, рассчитанная на долгий путь, требующая терпения и дисциплины. Правильное сочетание активов для вас и ваших целей должно основываться на вашей терпимости к риску, потребностях в потоке денежных средств, инвестиционном опыте, временном горизонте и прочих факторах. При этом вы должны периодически пересматривать свое распределение, если произошли какие-либо изменения в обстоятельствах вашей жизни или если у вас изменились цели.

Сложный портфель в примере, но наглядный в качестве сравнения итоговых результатов

Согласен, портфель достаточно сложный. На практике, на мой взгляд, это будет не самым оптимальным решением — включать в портфель такое большое количеств фондов на каждый из представленных классов активов в отдельности, выделяя при этом для некоторых из них по 1% -2% от портфеля.

В главе «Почему диверсификация работает?» в портфелях небыло ребалансировки? Если была, то с какой периодичностью?

В указанных портфелях ребалансировка осуществлялась ежегодно

Сергей, здравствуйте!

Не сказали для меня о самом главном: где их лучше приобретать действительно с прозрачной структурой?

Евгений, здравствуйте!

Самый простой и «прозрачный» вариант — через брокера . Если же говорить о том , на каких биржах — российских или зарубежных- лучше всего приобретать те или иные инструменты, в т.ч. ETF, то ответ на этот вопрос будет индивидуальным для конкретного инвестора. Более подробно данный вопрос я рассматривал здесь:

https://sergeynaumov.com/etf-from-finex-or-etf-on-foreign-stock-exchanges-which-is-better-to-choose/