Несколько причин, почему биржевые фонды (ETF) могут быть интересны российскому инвестору.

1. Инвестиции в индексные фонды

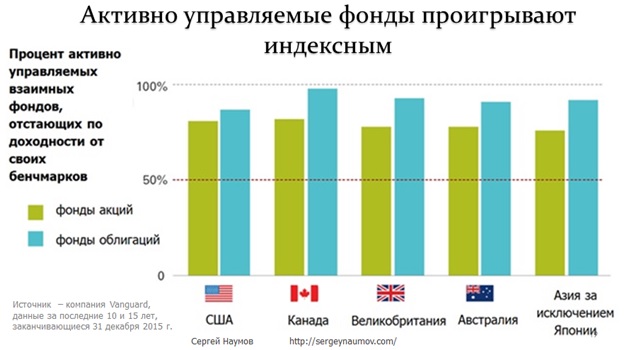

Основная масса биржевых фондов являются индексными. Согласно различным исследованиям, активно управляемые фонды, которые отбирают отдельные ценные бумаги, моменты входа и выхода с рынка, на длинной дистанции, как правило, отстают по доходности от индексных фондов, которые вкладывают средства сразу в большое количество ценных бумаг в рамках того или иного фондового индекса.

Это объясняется более высокой комиссией активно управляемых фондов, а также тем, что очень сложно регулярно правильно выбирать, а, скорее, даже угадывать, какие именно ценные бумаги окажутся наиболее доходными.

Поэтому обычному инвестору гораздо надежнее и даже доходнее вкладывать средства в индексные фонды, вместо выбора отдельных бумаг или активно управляемых фондов, которые пытаются показать более высокую доходность, чем индекс.

2. Низкие комиссии

Второй важный момент, из-за чего интересны биржевые фонды – это их низкие комиссии. Например, комиссия 2% в год является не очень большой комиссий для российских ПИФов.

Однако на длительном сроке инвестирования окажется, что за счёт такой комиссии инвестор потеряет значительную сумму от вложенных денежных средств.

Поэтому при инвестициях лучше всего использовать инструменты с низкими комиссиями. Если посмотреть как на российские, так и на зарубежные рынки, можно сказать, что именно биржевые фонды на текущий момент являются фондами с наименьшими комиссиями. За счёт этого инвестор будет уменьшать свои затраты, что положительно скажется на конечном результате инвестиций.

3. Возможность инвестиций в зарубежные активы

Кроме того, биржевые фонды дают возможность для включения в портфель зарубежных активов. Это позволяет осуществлять диверсификацию портфеля по странам, по валютам и инвестировать на крупных рынках, которые имеют более длинную историю, чем российский рынок.

В результате инвестиционный портфель не будет зависеть от какой-то одной конкретной страны. Если, к примеру, на российском фондовом рынке ситуация окажется не очень хорошей, в то же самое время на американском или европейских рынках может быть все нормально, и наоборот. В результате какая-то часть портфеля может снижаться, но одновременно другая часть портфеля будет расти в стоимости. За счёт этого весь портфель будет показывать нужный инвестору результат.

В качестве примера того, насколько сложно бывает предугадать, как будут себя вести те или иные активы, можно привести следующие картинки.

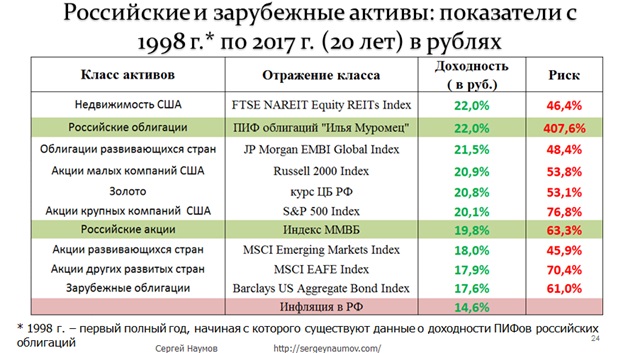

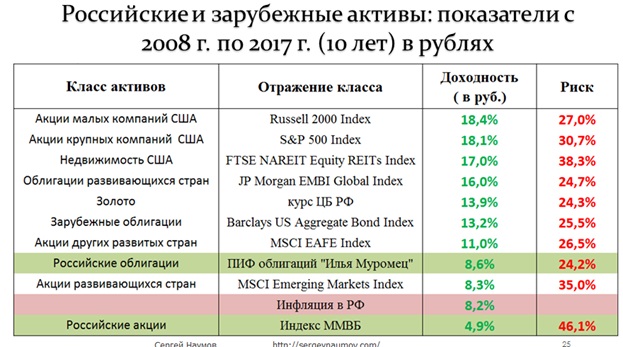

Здесь представлены показатели доходности и риска некоторых российских и зарубежных активов. Как видно из таблицы, российские активы в период с 1998 г. по 2017 г. показали доходность выше инфляции и опережали многие зарубежные активы.

В свою очередь, на промежутке времени с 2008 г. по 2017 г. показатели российских активов по сравнению с зарубежными активами оказались не такими хорошими. В эти годы именно зарубежные активы показывали более высокую доходность, чем российские акции и облигации.

Таким образом, в разные годы лидерами по доходности будут являться разные активы.

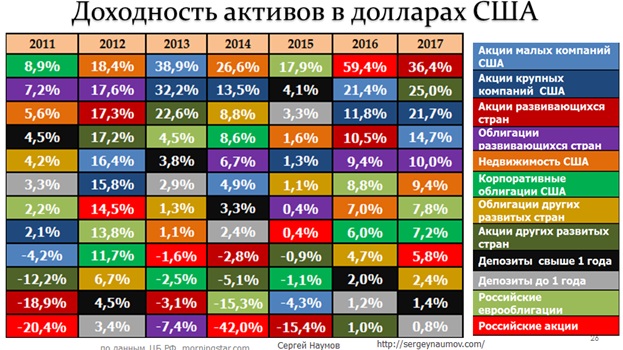

В качестве дополнительного подтверждения этой мысли можно также посмотреть данную картинку:

Каждый прямоугольник здесь обозначает доходность соответствующего актива в долларах США за тот или иной год. Прекрасно видно, что в разные годы разные активы оказываются наверху или внизу. Предсказать, какой конкретно актив, в какой конкретно год будет наилучшим практически невозможно. Поэтому лучше иметь диверсифицированный портфель, который будет включать разные активы (акции, облигации, драгоценные металлы, фонды недвижимости) разных стран (США, стран Европы, России, других развивающихся стран). Благодаря такой диверсификации инвестор будет страховаться от непредвиденных потерь и получать более высокие показатели для своего портфеля.

Пример портфеля

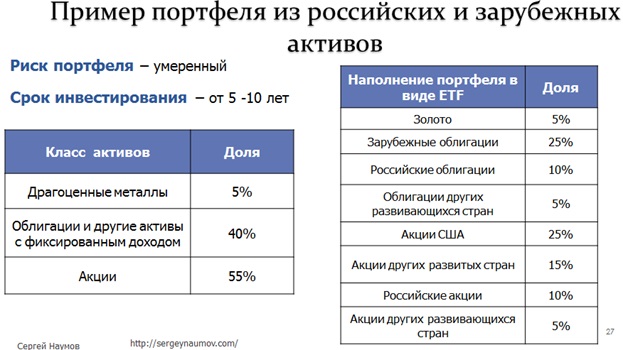

Рассмотрим пример такого диверсифицированного портфеля (обращаю внимание, что это просто пример, а не инвестиционная рекомендация):

Предположим, что существует инвестор с умеренным уровнем риска и сроком инвестирования от 5 до 10 лет. Он составляет портфель, включающий 5% драгоценных металлов, 40% облигаций и 55% акций. Эти классы активов можно разбить на группы (см. таблицу выше) .

Под каждую из этих групп можно найти какой-то конкретный ETF.

Если отследить изменение доходности такого портфеля, начиная с 1998 г. по 2017 г. (за 20 лет), то результат портфеля оказался бы не просто выше инфляции, но и выше результатов всех остальных активов по отдельности.

Это проявление так называемого портфельного эффекта, когда показатели портфеля оказывается лучше показателей тех активов, из которых он состоит.

Данный портфель был поставлен по методу распределения активов (asset allocation). В его состав входят индексные фонды. При этом каждый год в рамках портфеля выполнялась ребалансировка, т.е. один раз в год восстанавливалось первоначально выбранное процентное соотношение между активами. В результатах не учитываются комиссии и налоги. Это достаточно условный пример, представленный только в качестве иллюстрации того, как можно использовать биржевые фонды на практике, и какие портфели при этом можно составлять.

На следующей картинке изображен рост стоимости этого портфеля. В действительности в 1998 г., конечно, составить такой портфель было очень сложно. К примеру, на тот момент на российском рынке еще не существовало подобных инвестиционных инструментов. Тем не менее, условные 100 тыс. рублей, вложенные в 1998 г., к концу 2017 г. выросли бы примерно до 10 млн. рублей.

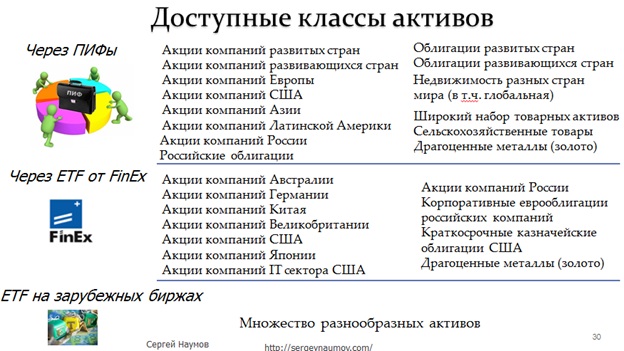

Сейчас ситуация для российского инвестора гораздо лучше, чем была 20 лет назад. На сегодняшний день инвестору доступны не только российские акции или российские облигации, но достаточно широкий спектр различных активов.

Можно инвестировать в зарубежные активы через ПИФы. Правда, здесь возникнет проблема с тем, что у ПИФов достаточно высокие комиссии. Обычные открытые или интервальные ПИФы для инвестиций в зарубежные бумаги, на мой взгляд, лучше не использовать.

Возможно, для этого подойдут биржевые ПИФы (БПИФы), которые сейчас появляются на рынке. Пока еще нельзя однозначно сказать, насколько успешными будут эти новые фонды. Необходимо какое-то время и история показателей, чтобы можно было проверить, как точно биржевые ПИФы повторяют показатели тех индексов, на основе которых они создаются. После этого можно будет делать более обоснованные выводы о том, насколько это подходящий инструмент для инвестиций.

При этом на сегодняшний момент на российском рынке есть ETF от управляющей компании FinEX, которые позволяют включить в свой портфель зарубежные активы — в первую очередь, фонды акций. С другими зарубежными активами ситуация чуть похуже, поскольку фондов зарубежных облигаций (кроме фонда краткосрочных американских государственных облигаций) и фондов недвижимости у FinEX пока нет.

Правда, если российский инвестор будет выходить на зарубежные биржи, там ему будет доступно многообразие разных активов, которые можно включить в портфель. Никаких ограничений, которые отчасти есть на российском рынке, там нет.

Таким образом, сегодня у российского инвестора есть самые разные возможности для того, чтобы вкладывать свои денежные средства с наименьшими затратами и с наибольшей выгодой для себя. Остается лишь выбрать наиболее подходящий вариант и начинать инвестировать.

* * *

Предстоящие мероприятия:

27 – 30 мая – «Как инвестировать в ETF в России и за рубежом» — вебинар о том, как составить инвестиционный портфель из низкозатратных биржевых фондов (ETF), какие типы ETF существуют, где и какую информацию о них искать, как отбирать ETF для портфеля и как именно их можно приобрести

01 июня – конференция «Портфельные инвестиции для частных лиц» — однодневная конференция для частных инвесторов и инвестиционных советников, посвященная стратегиям портфельных (в т.ч. пассивных) инвестиций (присутствие в Москве не обязательно, возможен просмотр конференции в онлайн-режиме. Для получения промокода для регистрации со скидкой пишите в личные сообщения или на почту

12 – 14 июня – «Инвестирование через зарубежного брокера» — вебинар о том, как решить все технические сложности при работе через зарубежного брокера, начиная с выбора брокера, открытия счета и осуществления сделок и заканчивая заполнением налоговой декларации