Несколько картинок о том, как налоги могут влиять на итоговый результат инвестиций.

Несколько картинок о том, как налоги могут влиять на итоговый результат инвестиций.

Для расчетов возьмем портфель, состоящий из 70% российских акций (индекс ММВБ) и 30% российских облигаций (ПИФ облигаций «Сбербанк — Илья Муромец — по этому ПИФу существует наиболее длительная история показателей).

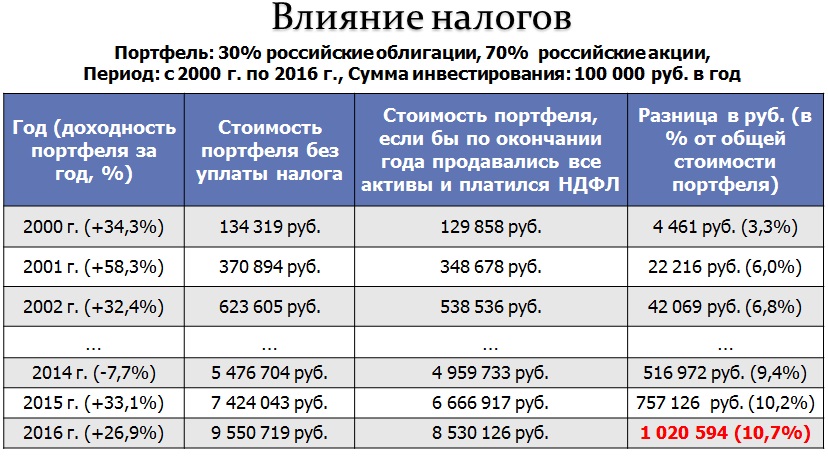

Предположим, что инвестор вкладывал свои средства в такой портфель с 2000 г. по 2016 г. (17 лет). Среднегодовая доходность портфеля за этот срок составила около 20,5%. Каждый год в портфель инвестировалось по 100 000 руб. Ежегодная ребалансировка портфеля осуществлялась в рамках пополнения, поэтому никакие активы при этом не продавались.

Предлагаю оценить, насколько велики будут потери инвестора, если по итогам того или иного года он решит продать все активы, в результате чего ему необходимо будет заплатить налог с полученной от инвестиций прибыли (сумма налога, которую нужно заплатить, отражена в таблице ниже в столбе «Разница в руб.»).

Окажется, что в рассматриваемом примере сумма налога может составить до 11% от стоимости портфеля. При этом максимальная сумма налога будет в 2016 г. (после 17 лет инвестирования) – более 1 млн. руб.

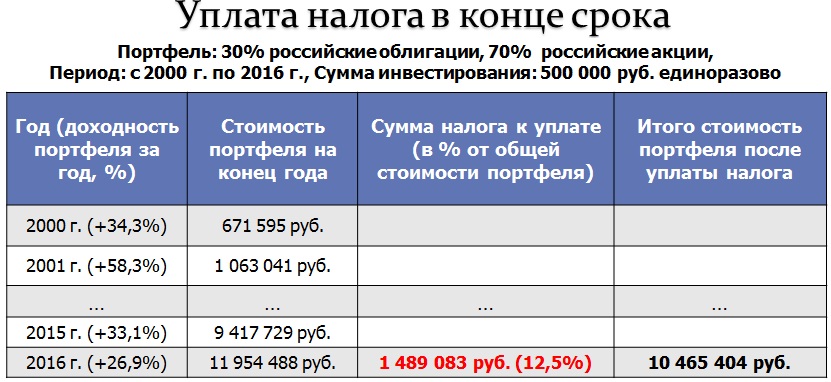

Другой пример. Возьмем тот же самый портфель (70% российских акций и 30% российских облигаций) и тот же срок инвестиций (с 2000 г. по 2016 г.).

Предположим, что в этот портфель разово инвестируется 500 000 руб. без дальнейших пополнений. Рассмотрим две гипотетических ситуации — с уплатой налога в конце срока инвестирования и с ежегодной фиксацией прибыли (если она была) и уплатой возникающего в результате этого налога каждый год, по итогам которого портфель вырос в стоимости.

В рамках данного примера общая сумма налога в рублях во втором случае (уплата налога каждый год, когда портфель рос в стоимости) была несколько больше, чем в первом (уплата налога в конце срока инвестирования). Однако гораздо важнее, что итоговая величина портфеля при ежегодной уплате налога оказалась значительно ниже, чем при уплате налога в конце срока инвестирования (7 593 597 руб. и 10 465 404 руб. соответственно).

Это произошло из-за того, что сумма, выделенная на уплату налогов, вместо этого могла быть инвестирована и продолжала бы расти вместе с портфелем. В результате, если возникает необходимость регулярно платить налоги, это может серьезно сказаться на итоговом результате.

Поэтому, к примеру, одним из положительных моментов индивидуального инвестиционного счета (ИИС) является то, что НДФЛ от операций на ИИС, если и будет удерживаться, то только в момент закрытия счета, а не каждый год, пока существует ИИС. Соответственно, во время инвестирования через ИИС денежные средства не будут отвлекаться на уплату налогов, что вполне может увеличить итоговую доходность портфеля.

Подводя итог, отмечу, что налоги оказывают значительное влияние на результаты инвестиций. В рассмотренных выше примерах сумма налога доходила до 10% — 20% от общей стоимости инвестиционного портфеля. Поэтому необходимо всеми доступными (но законными!) способами стараться избегать ежегодной уплаты налогов, либо же максимально уменьшать сумму налогов к уплате.

Подробнее о том, как именно все это можно сделать при инвестициях в России и за рубежом, мы поговорим на вебинаре, который состоится в декабре.

* * *

Ближайший вебинар:

19 – 21 декабря – «Налоги для частного инвестора» — вебинар о том, в каких именно ситуациях российский инвестор сталкивается с вопросами налогообложения и как можно оптимизировать налоги при инвестировании в России и за рубежом

а как же налоговые льготы если удерживаешь бумагу больше 3 лет?

В данном случае показан гипотетический пример того, что может произойти, если не обращать внимание на налоги и в принципе не пытаться их уменьшать.

На практике же, безусловно, нужно пользоваться любыми доступными способами уменьшения налогов, в т.ч. налоговой льготой при сроке владения более 3 лет, ИИС и прочими налоговыми вычетами