Представленные ниже портфели подойдут инвесторам, желающим инвестировать на зарубежном рынке в зарубежные активы с различным уровнем риска.

Портфели составлены в соответствии со стратегией Распределения активов (Asset Allocation).

Консервативный портфель (срок инвестирования от 5 лет)

в долларах США

в рублях

Подробнее о консервативном портфеле

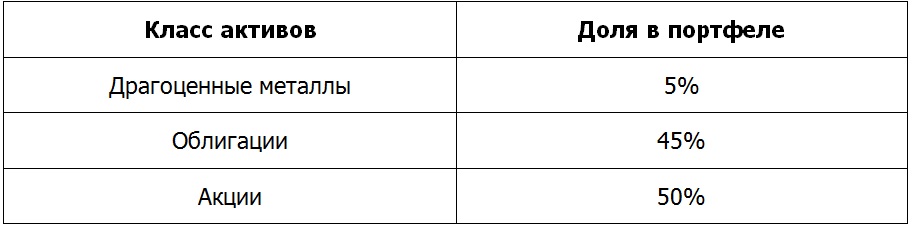

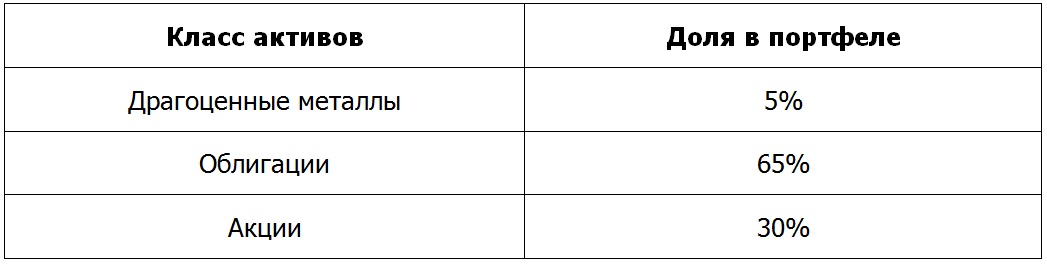

Структура портфеля

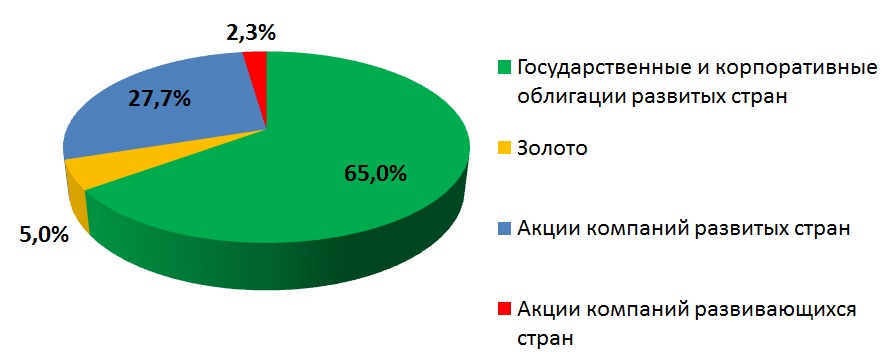

Распределение по категориям активов

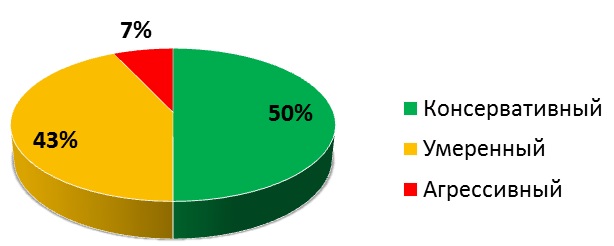

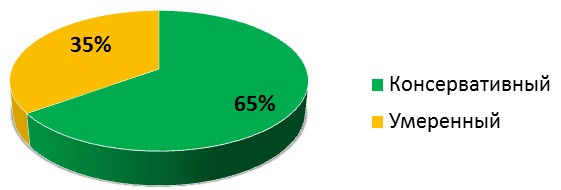

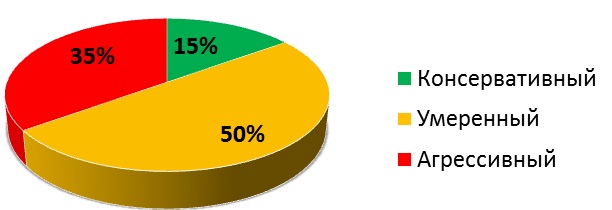

Распределение по уровню риска

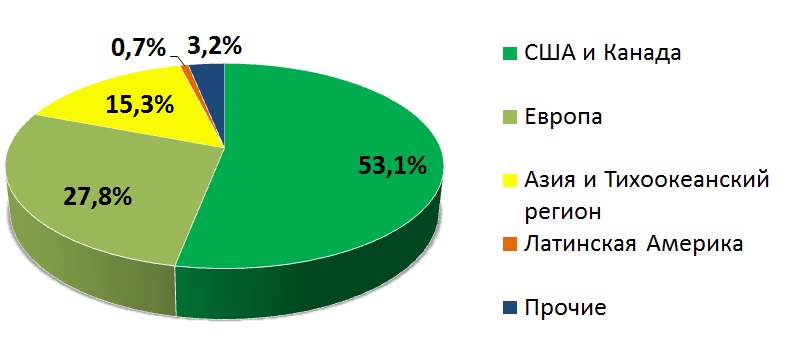

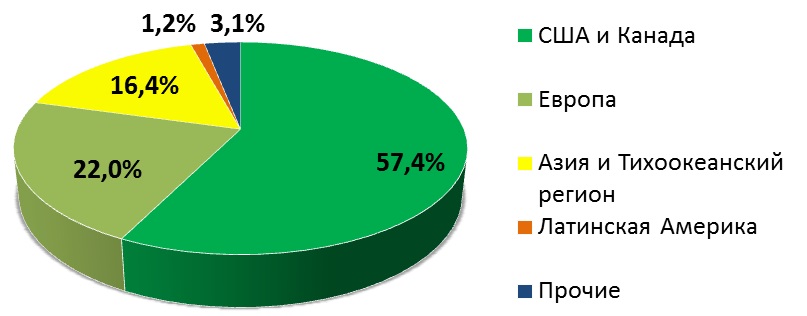

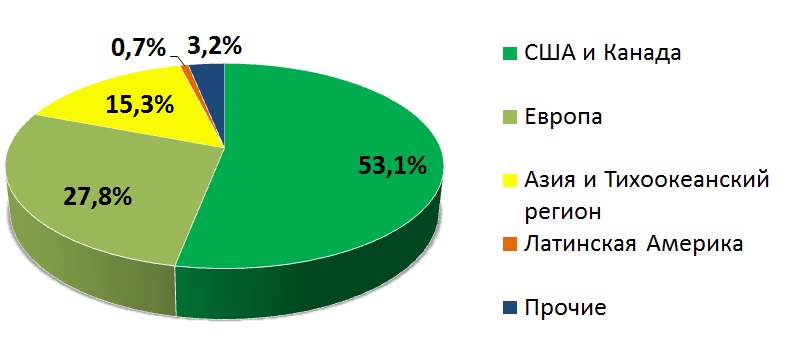

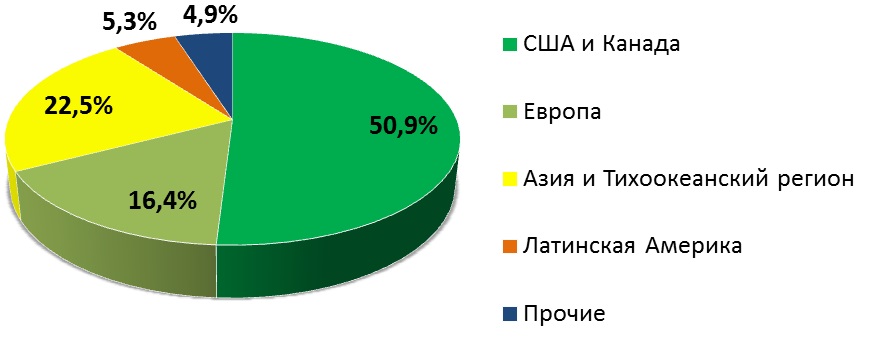

Распределение по странам и регионам:

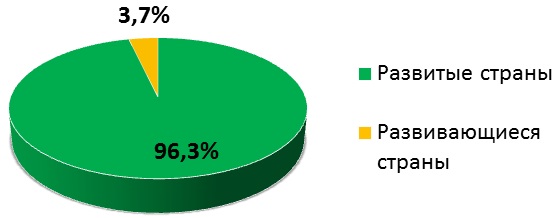

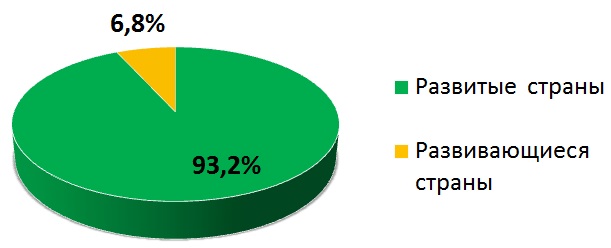

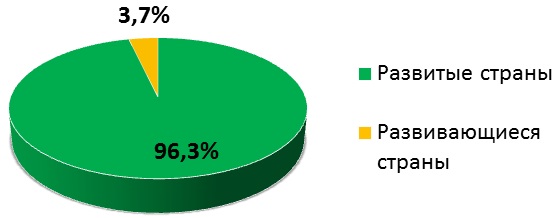

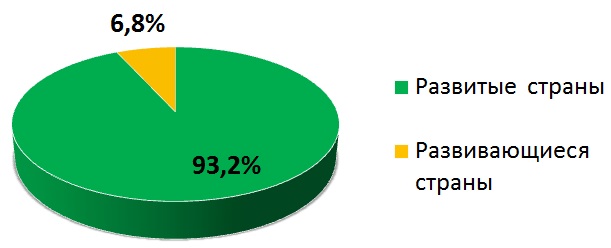

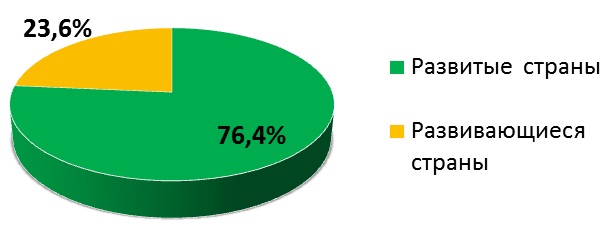

Распределение по уровню экономического развития стран:

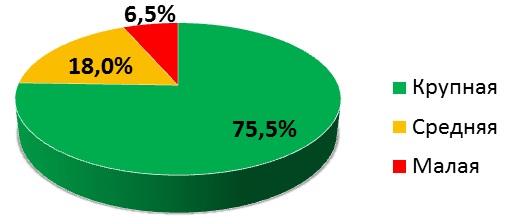

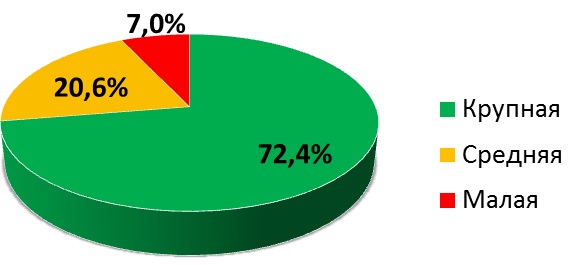

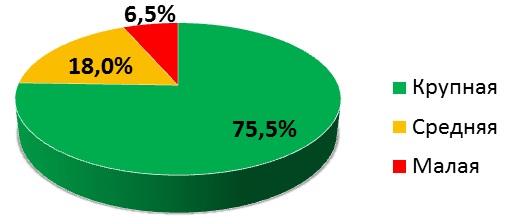

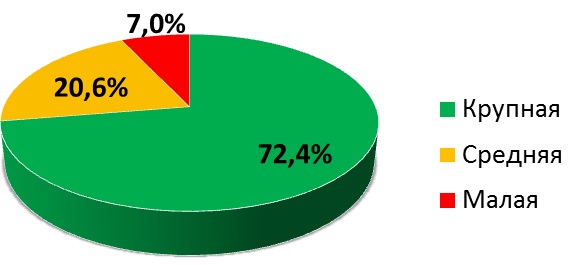

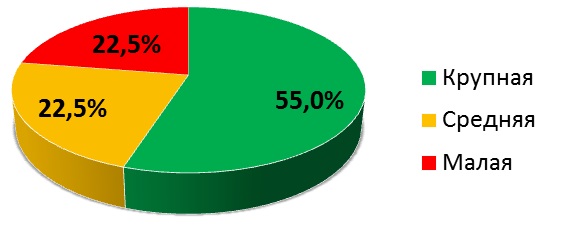

Распределение акций по уровню капитализации:

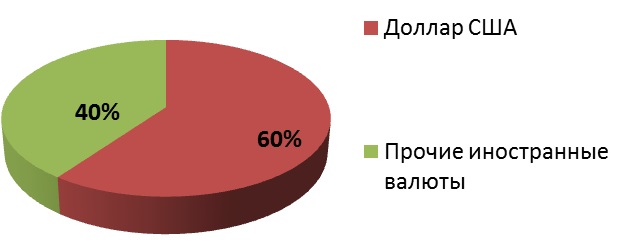

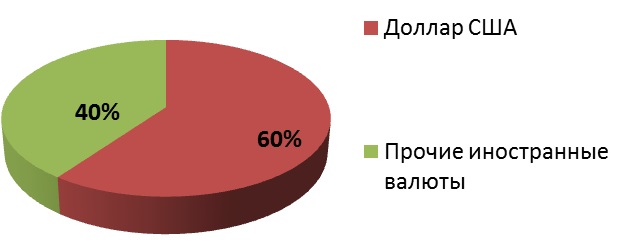

Распределение по валюте активов:

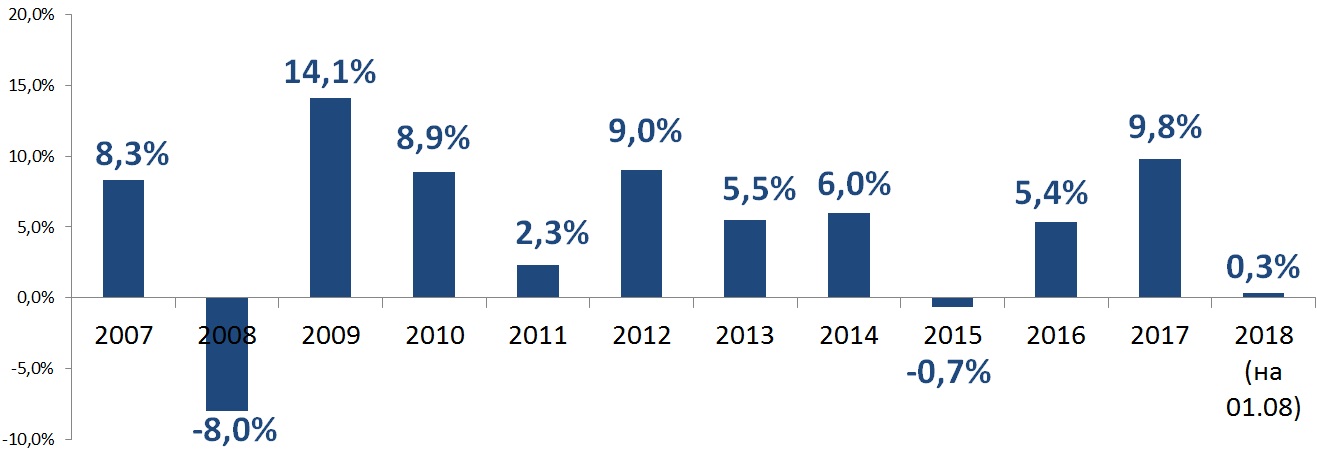

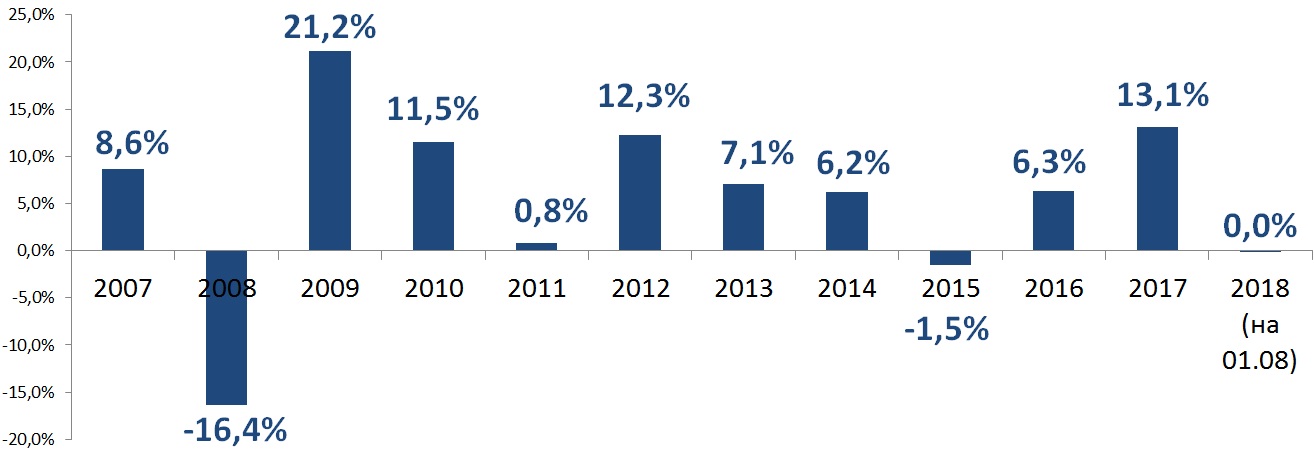

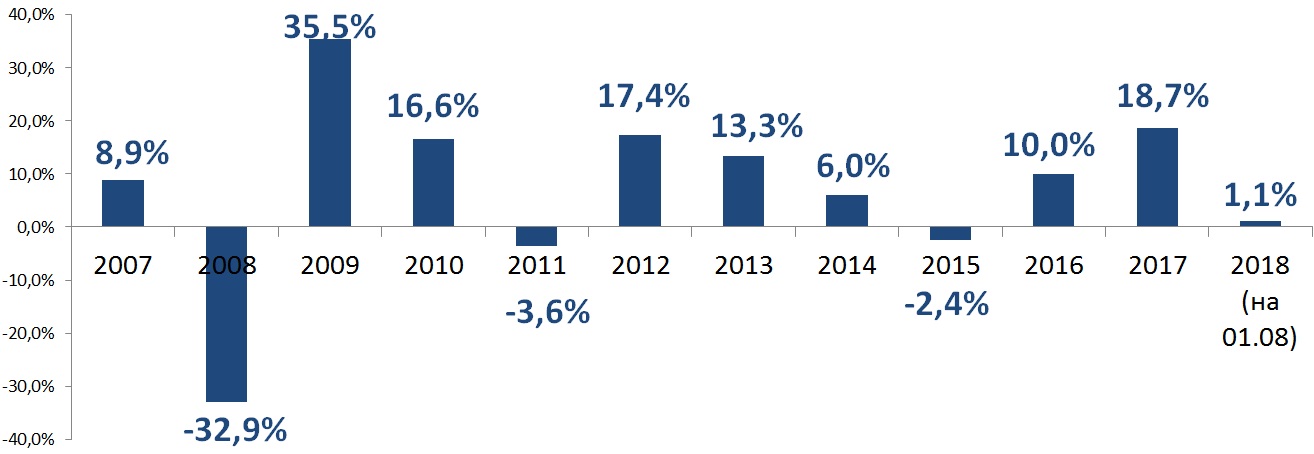

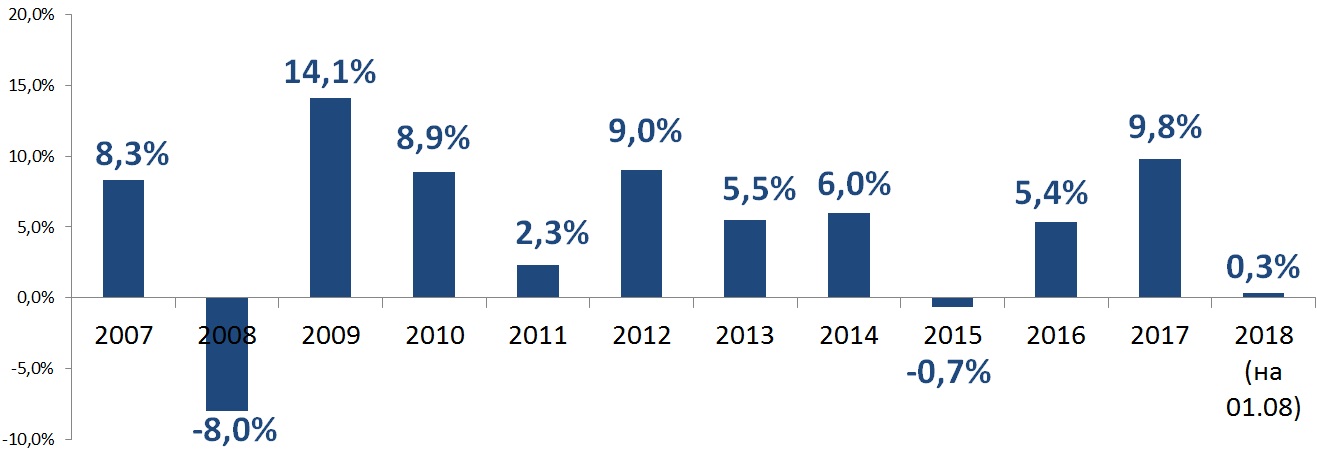

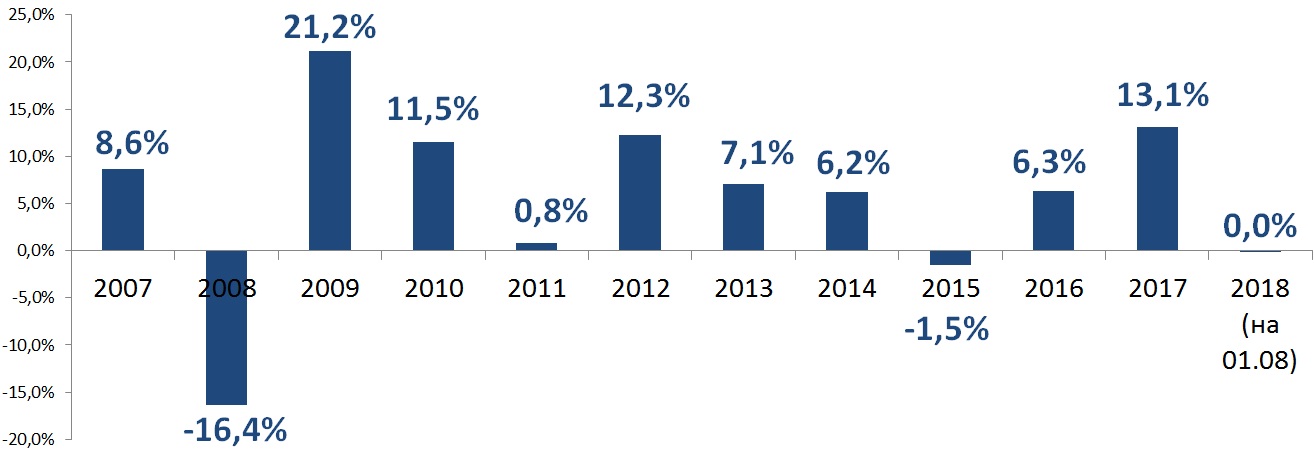

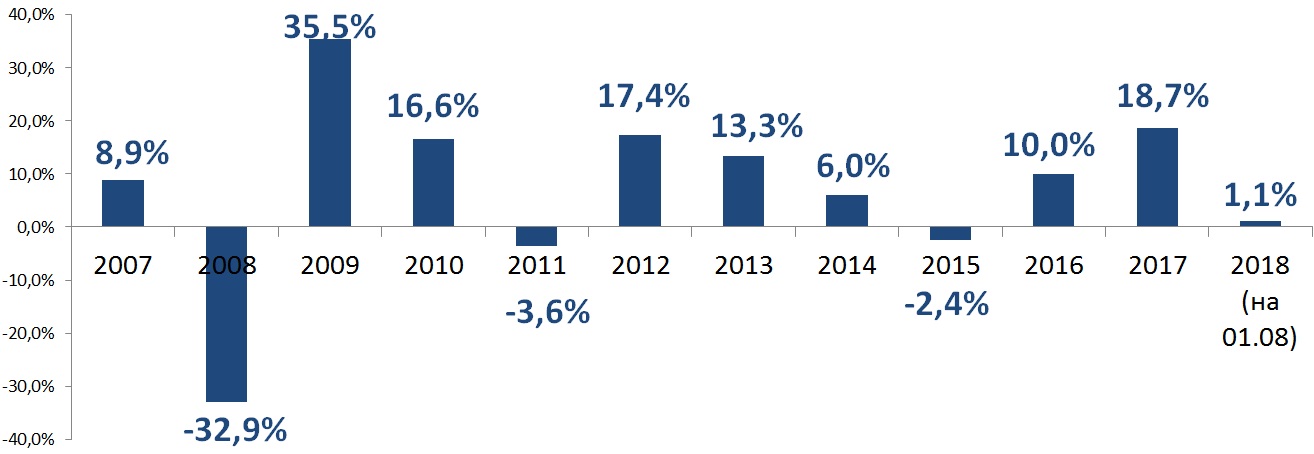

Доходность портфеля по годам (в долларах США):

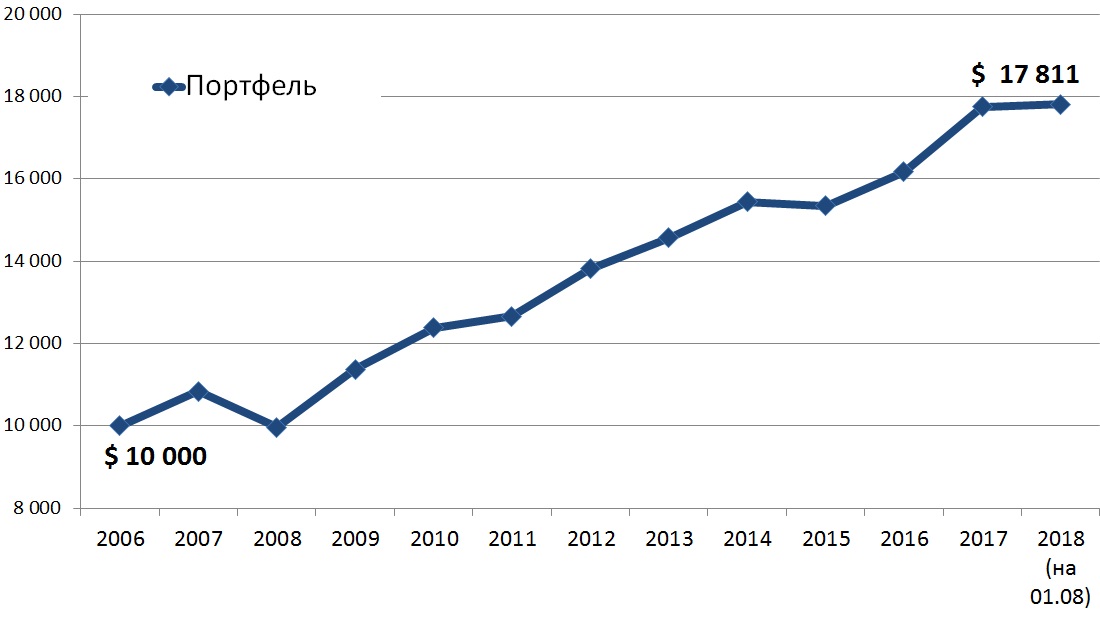

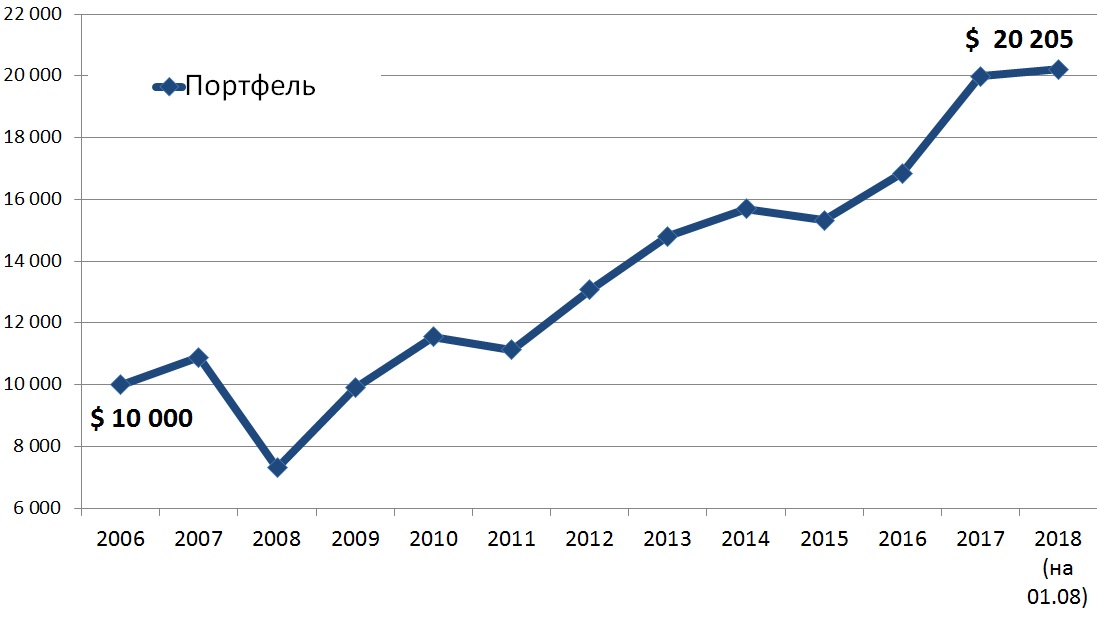

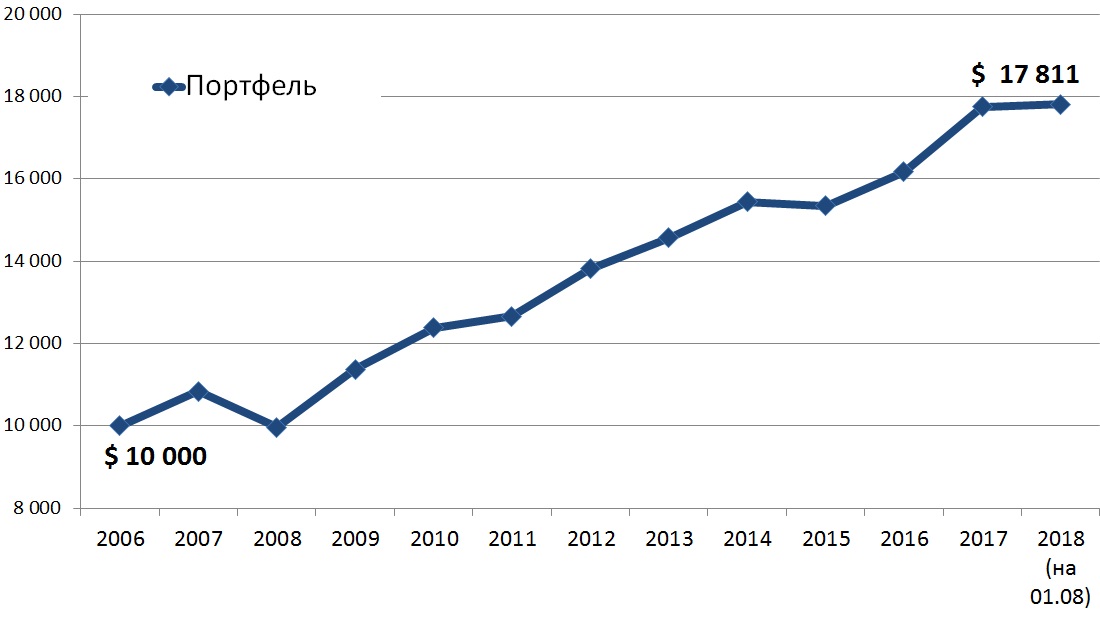

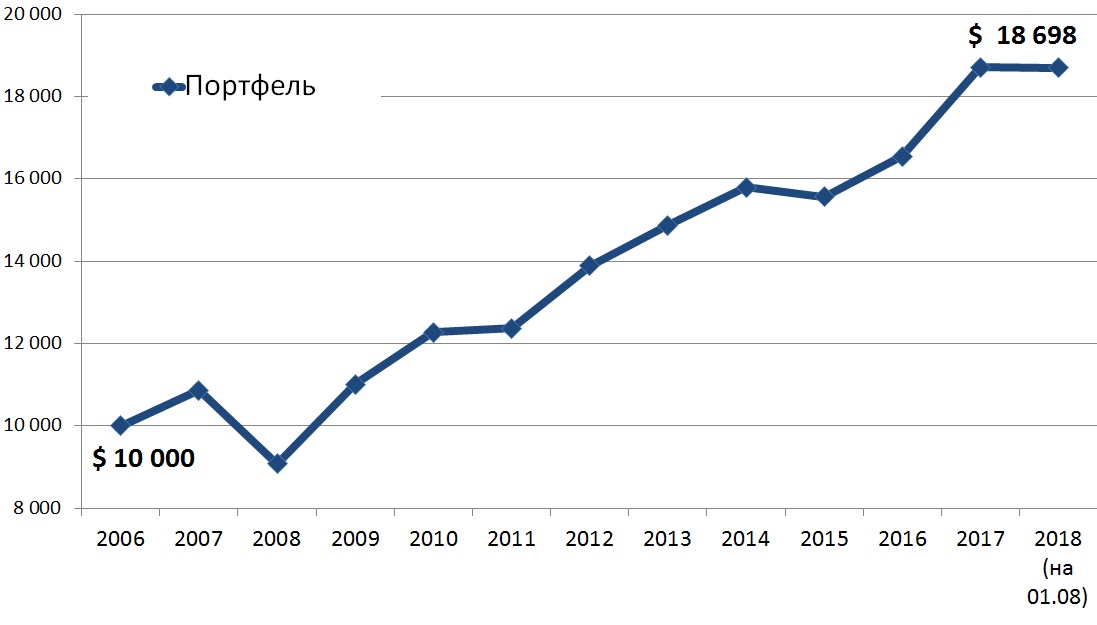

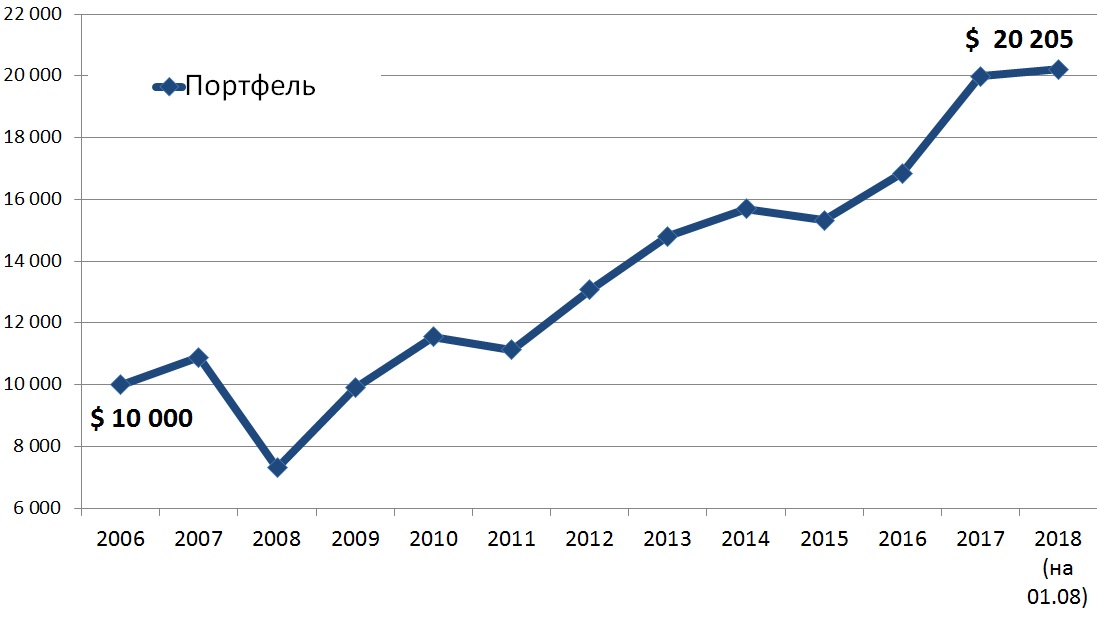

Рост $ 10 000, инвестированных в портфель:

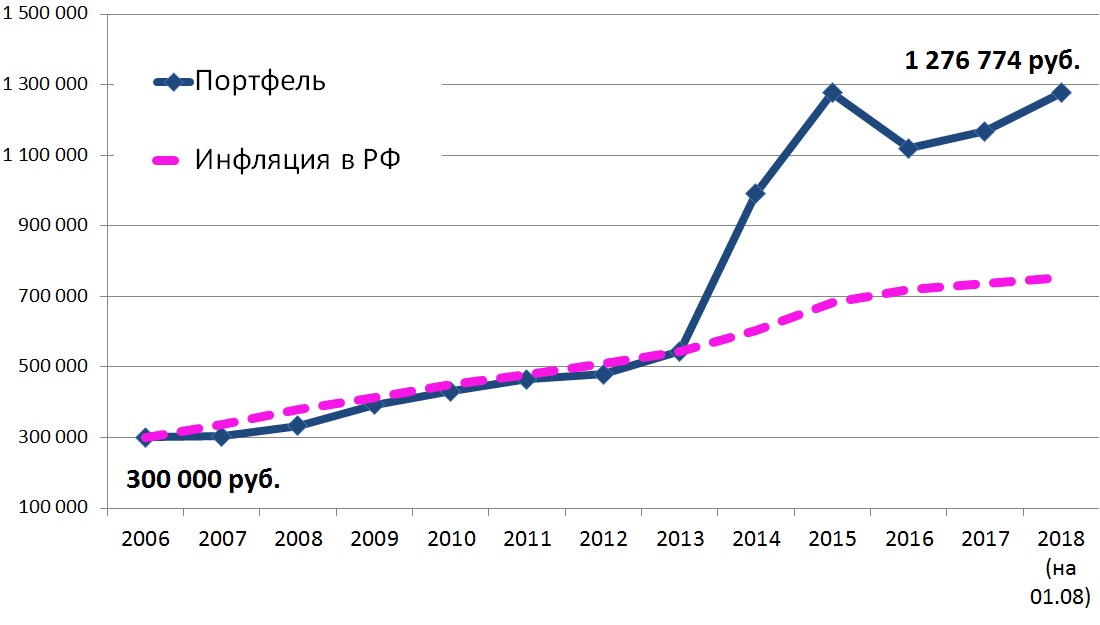

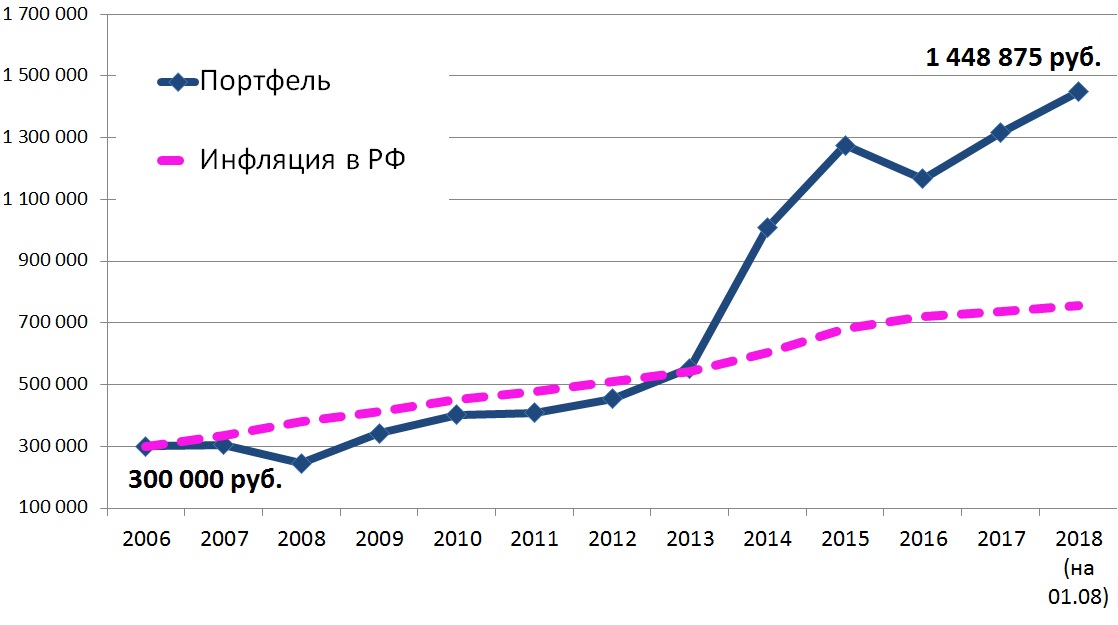

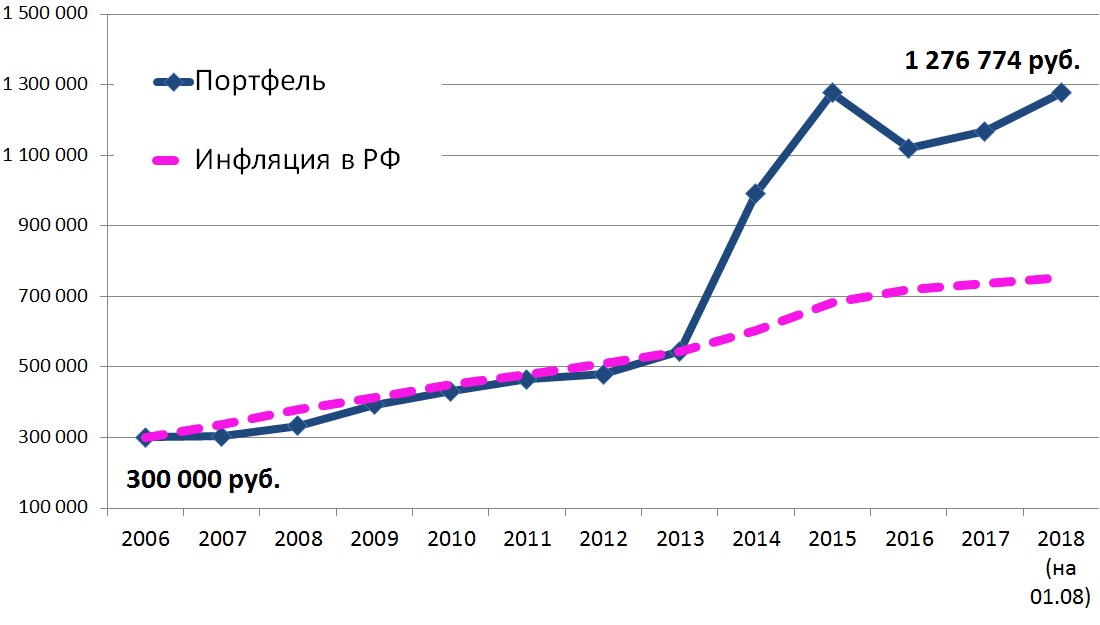

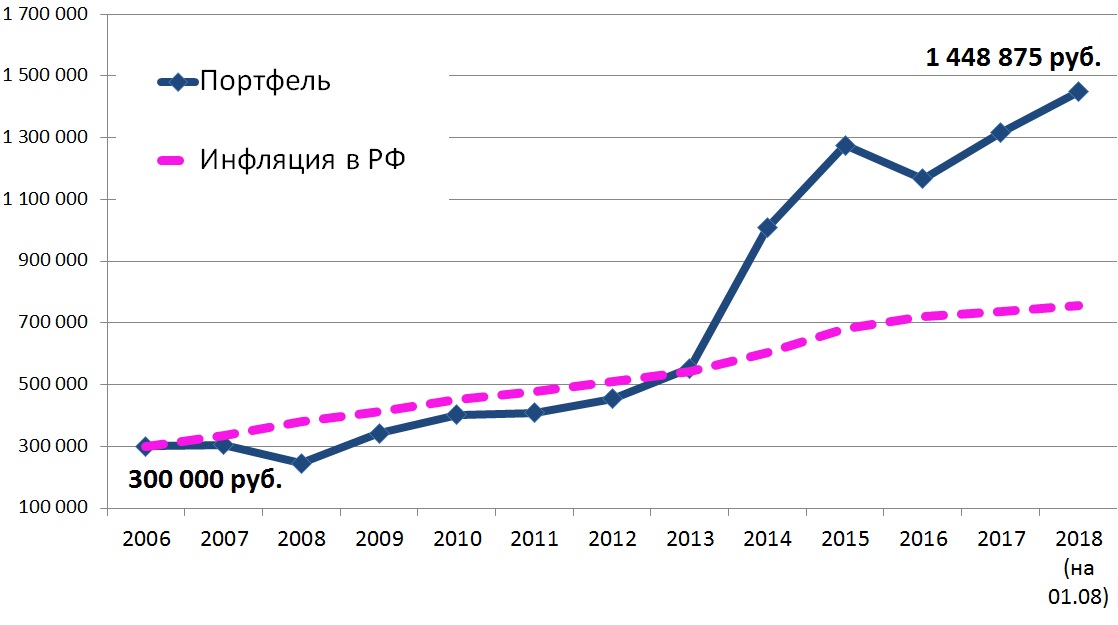

Рост 300 000 руб., инвестированных в портфель:

Умеренный портфель (срок инвестирования от 5 лет)

в долларах США

в рублях

Подробнее об умеренном портфеле

Структура портфеля:

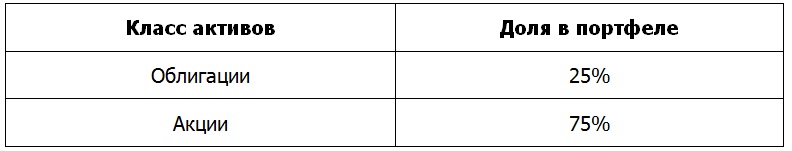

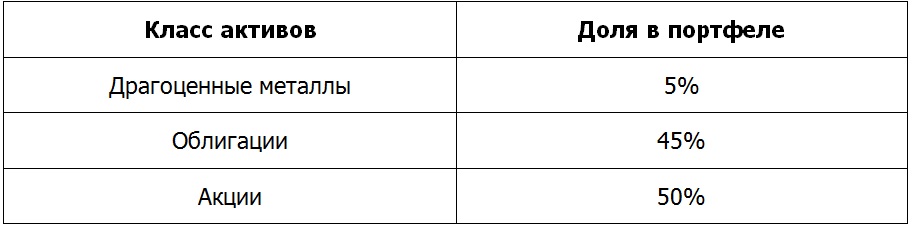

Распределение по категориям активов:

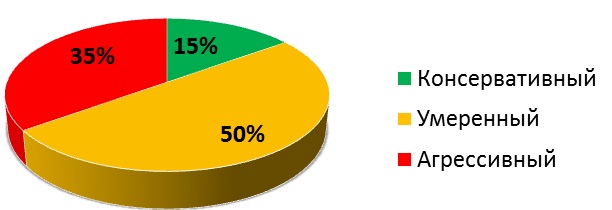

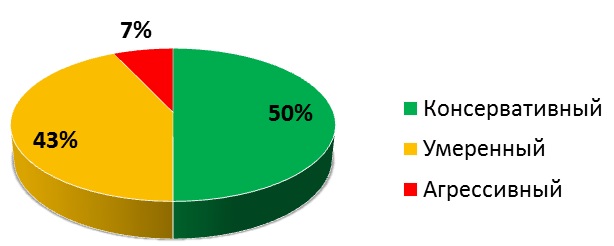

Распределение по уровню риска:

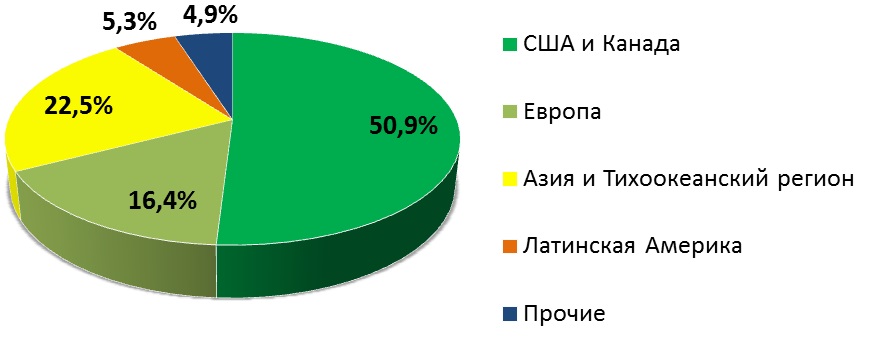

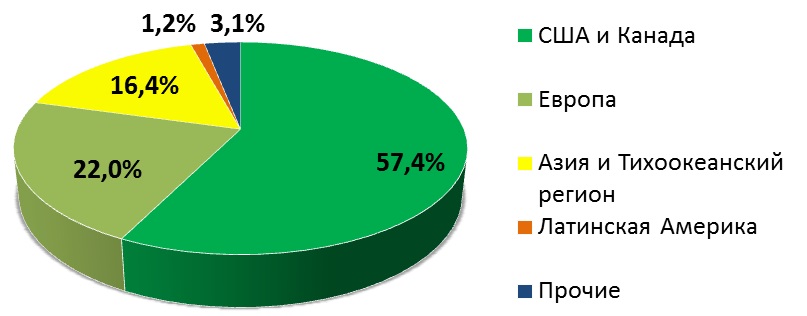

Распределение по странам и регионам:

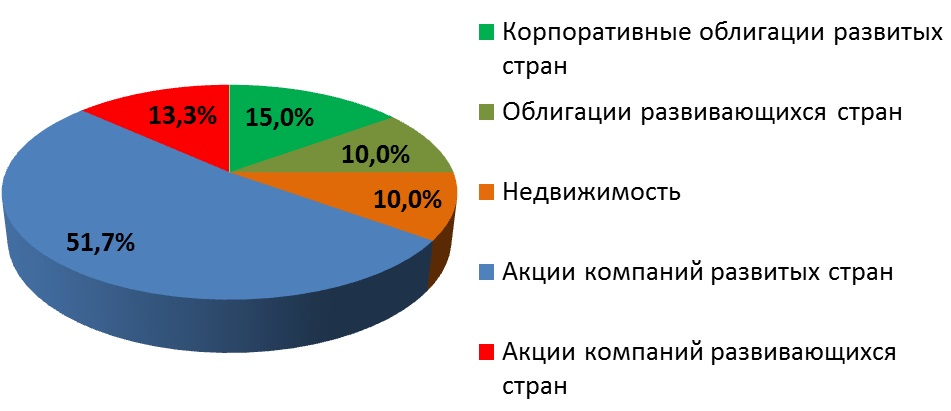

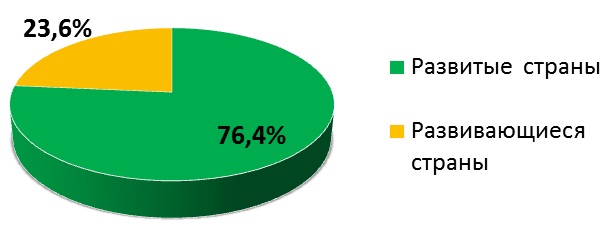

Распределение по уровню экономического развития стран:

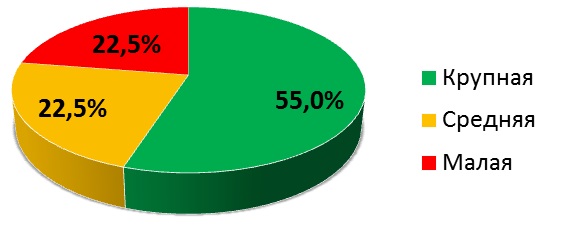

Распределение акций по уровню капитализации:

Распределение по валюте активов:

Доходность портфеля по годам (в долларах США):

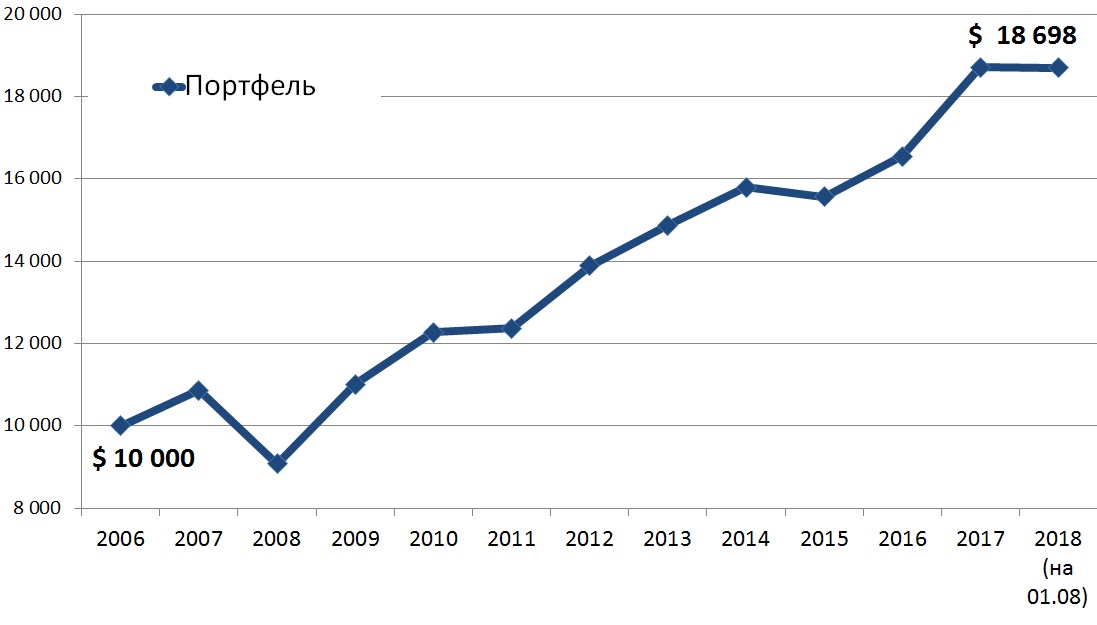

Рост $ 10 000, инвестированных в портфель:

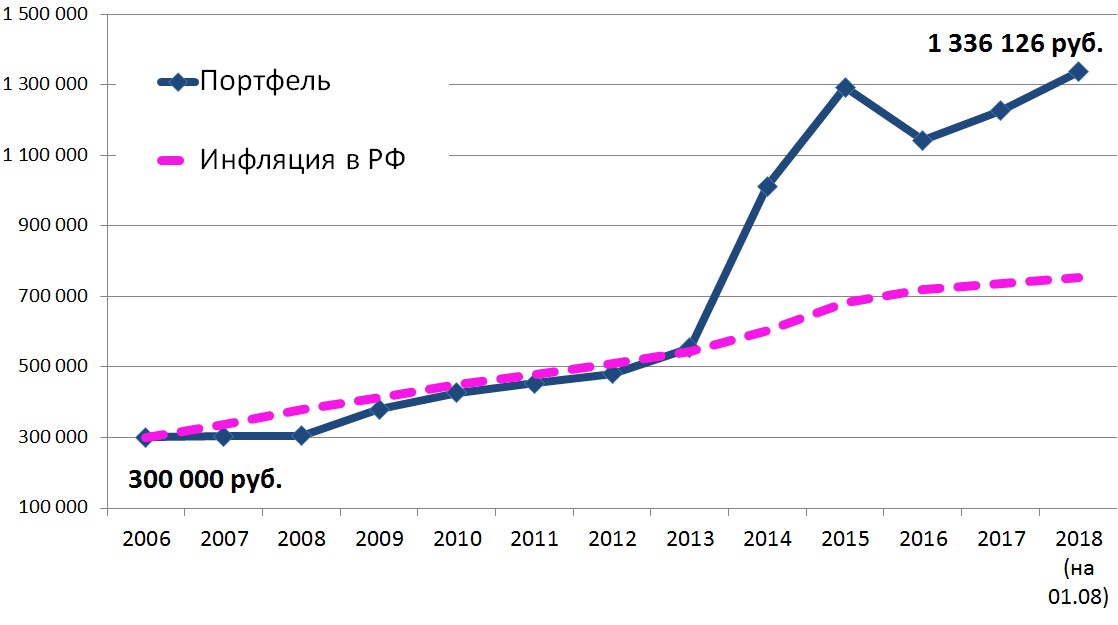

Рост 300 000 руб., инвестированных в портфель:

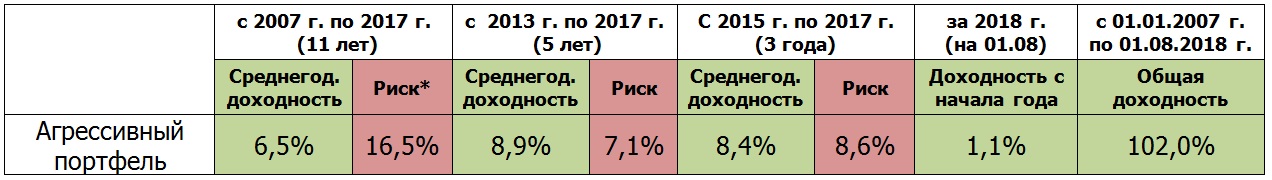

Агрессивный портфель (срок инвестирования от 10 лет)

в долларах США

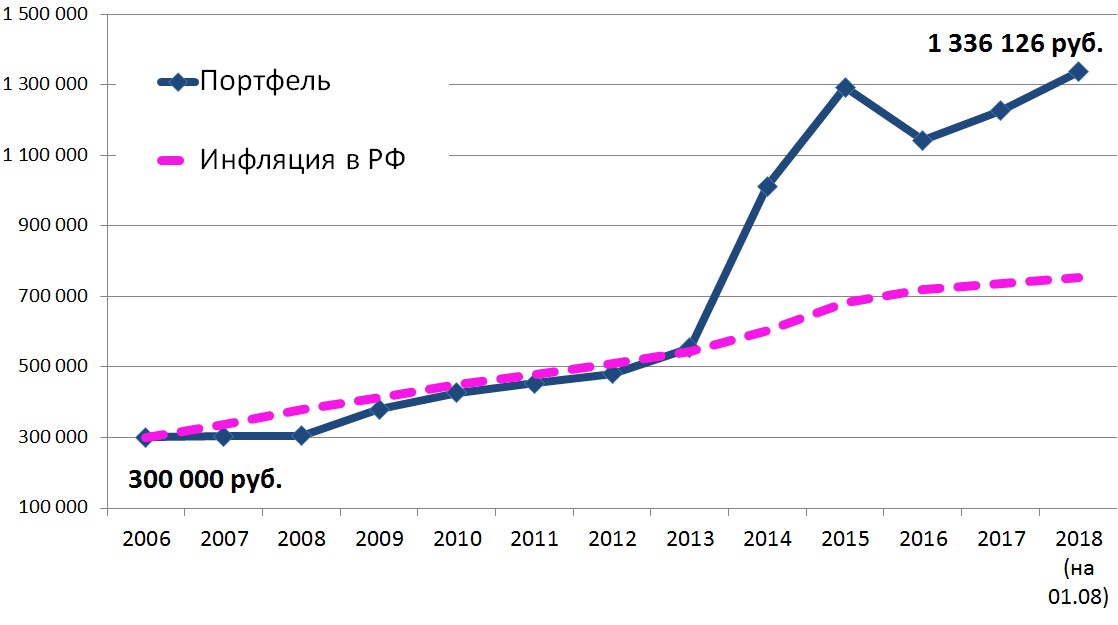

в рублях

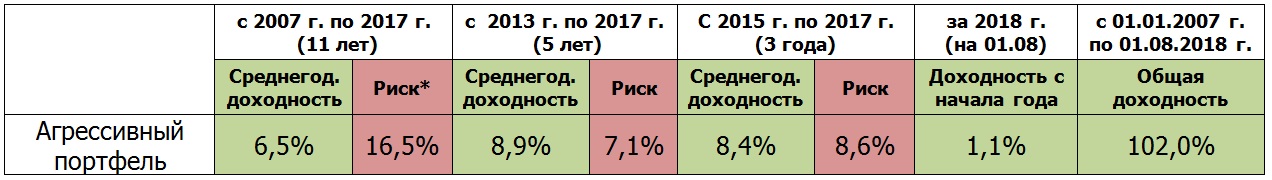

Подробнее об агрессивном портфеле

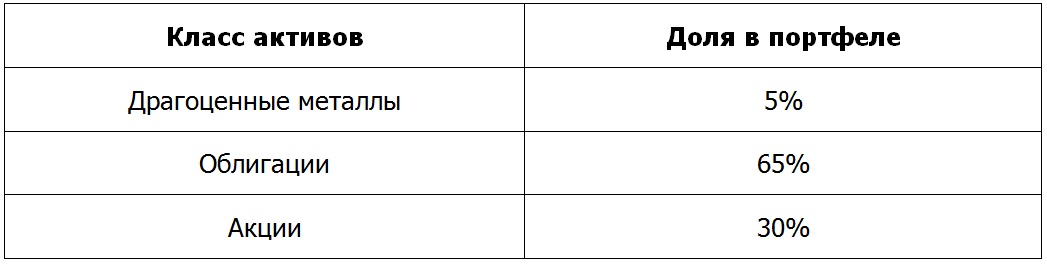

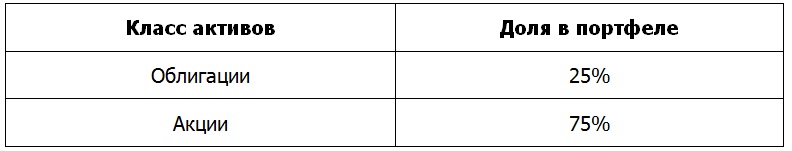

Структура портфеля:

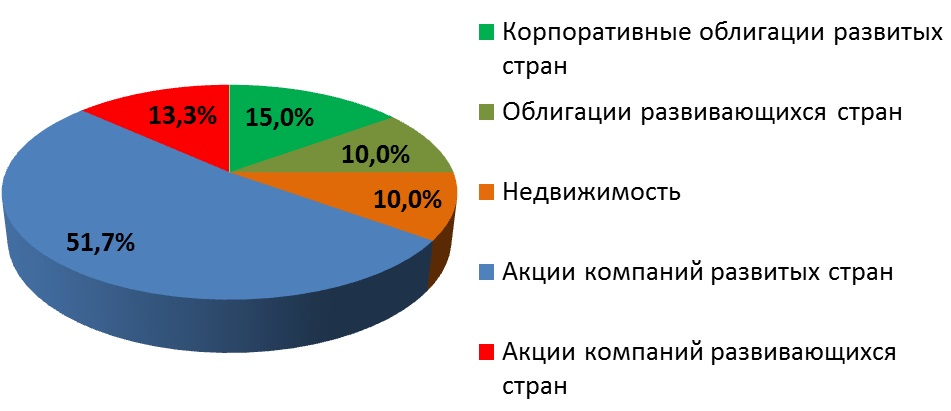

Распределение по категориям активов:

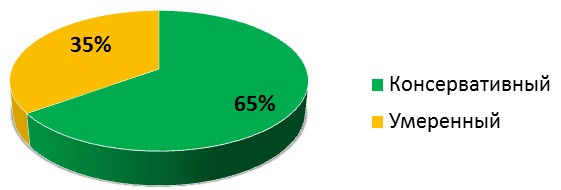

Распределение по уровню риска:

Распределение по странам и регионам:

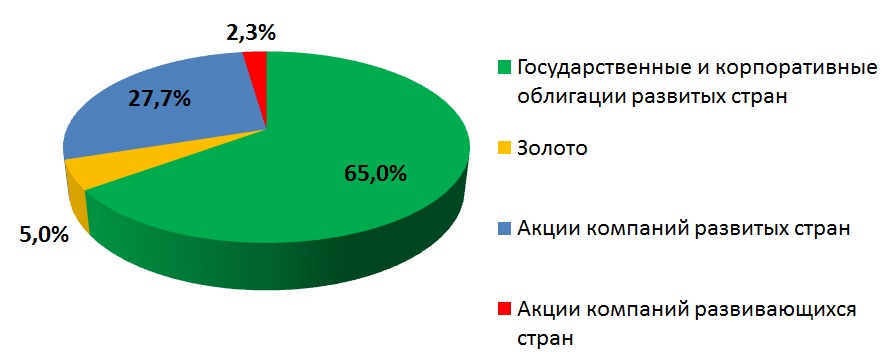

Распределение по уровню экономического развития стран:

Распределение акций по уровню капитализации:

Распределение по валюте активов:

Доходность портфеля по годам (в долларах США):

Рост $ 10 000, инвестированных в портфель:

Рост 300 000 руб., инвестированных в портфель:

* в качестве риска портфеля используется его волатильность, т.е. изменчивость доходности портфеля, которая измеряется показателем «стандартное отклонение». Чем выше стандартное отклонение, тем в большем диапазоне изменяется доходность портфеля. Соответственно, чем шире этот диапазон, тем более рискованным считается портфель, т.к. его стоимость может значительно снижаться.

Считается, что, как правило, около 2/3 времени результат портфеля будет находиться в диапазоне +/- одно стандартное отклонение (т. е. +/- значение из столбца «Риск») относительно среднего значения доходности портфеля.