В 2024 году тем, кто в прошлом году держал на банковских вкладах крупные суммы, в первый раз придется заплатить НДФЛ с полученных по вкладам процентов.

Напомню, что налогом облагаются проценты по вкладам, сумма которых больше, чем произведение 1 млн рублей и максимальной ключевой ставки Банка России, которая действовала на первое число каждого месяца в течение прошлого календарного года.

В 2023 году максимальное значение ставки на первое число месяца было 15%. В результате по итогам 2023 года не облагаются НДФЛ проценты по вкладам на сумму 150 000 руб. Соответственно, с суммы полученных процентов свыше 150 000 руб. будет удерживаться НДФЛ по ставке 13% или 15%.

Все это будет рассчитывать сама налоговая инспекция, декларацию подавать не нужно, но нужно будет ждать уведомления из инспекции с суммой НДФЛ к уплате.

При этом в отношении процентов по банковским вкладам было несколько вопросов: можно ли к этому доходу применить налоговые вычеты? И как это сделать, если НДФЛ рассчитывает сама налоговая инспекция, а не налогоплательщик?

На первый вопрос ответил Минфин в своем письме № 03-04-05/29066 от 03.04.2023 г. В нем написано, что доход с процентов по банковским вкладам относится к так называемой «основной» налоговой базе, к которой можно применить налоговые вычеты, предусмотренные статьями 218 – 221 Налогового кодекса. Другими словами, к доходу с процентов по банковским вкладам, по мнению Минфина, можно применить стандартные вычеты, социальные вычеты, вычеты на сумму взносов на ИИС, имущественный вычет при покупке/строительстве жилья и др.

Однако как это сделать на практике? Попробуем в этом разобраться, а также посмотреть, где именно в Личном кабинете налогоплательщика заранее можно увидеть общую сумму процентов по банковским вкладам, которые были получены в прошлом году.

Где найти данные о полученных за прошлый год процентах по вкладам

На стартовой странице Личного кабинета налогоплательщика

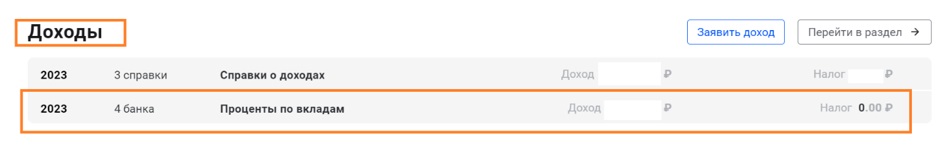

Идем на середину страницы до раздела «Доходы». В строке «Проценты по банковским вкладам» отражена сумма процентов по банковским вкладам, полученным за соответствующий год

Если нажать на строку «Проценты по банковским вкладам», то можно увидеть подробную информацию по полученным процентам по банковским вкладам в разбивке по каждому банку.

Данные о выплаченных процентах банки передают в ФНС до 01 февраля года, следующего за отчетным. Соответственно, к началу – середине февраля в Личном кабинете налогоплательщика должны появиться сведения о полученных процентах за прошлый год. В идеале стоит хотя бы примерно проверить, соответствуют ли действительности те данные, которые отражаются в Личном кабинете (от всех ли банков, которые выплачивали проценты, есть сведения, корректная ли сумма процентов там указана).

Как применить вычеты к процентам по вкладам

Для того, чтобы использовать налоговые вычеты к процентам по вкладам, их необходимо будет указать в налоговой декларации.

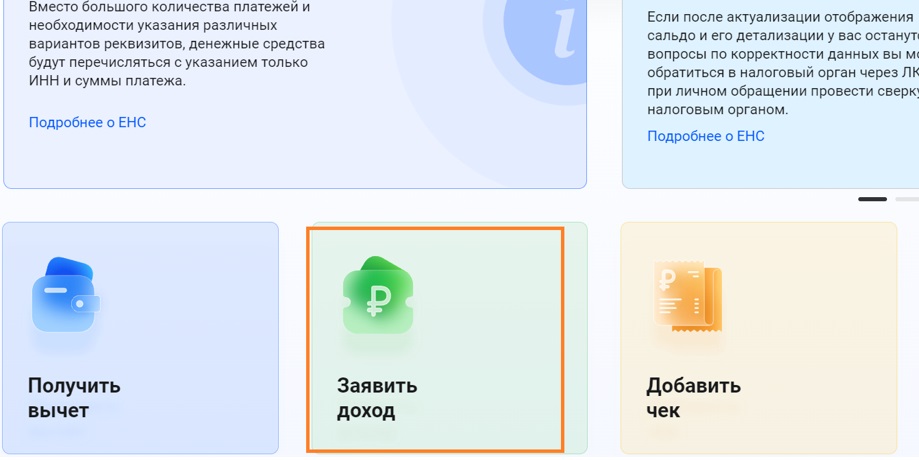

Для этого идем в раздел на главной странице Личного кабинета чуть ниже нажимаем на раздел «Заявить доход»

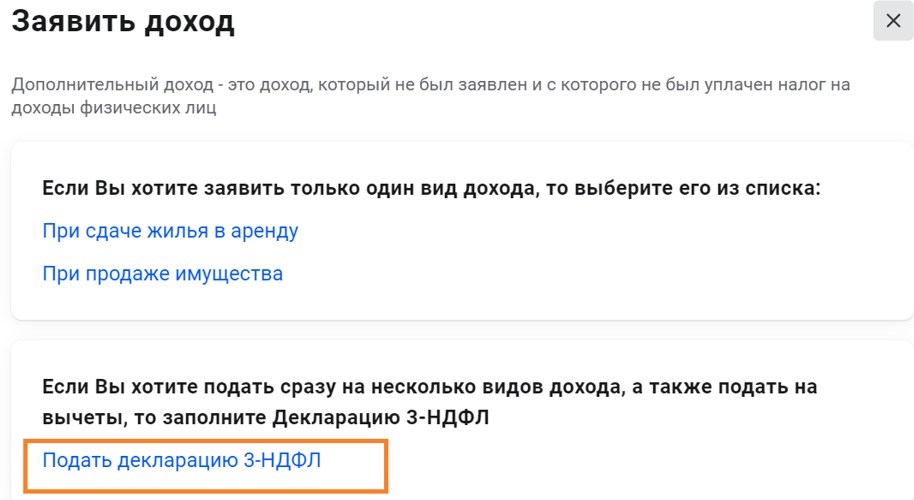

Далее нажимаем на ссылку «Подать декларацию 3-НДФЛ»

Стартовая информация

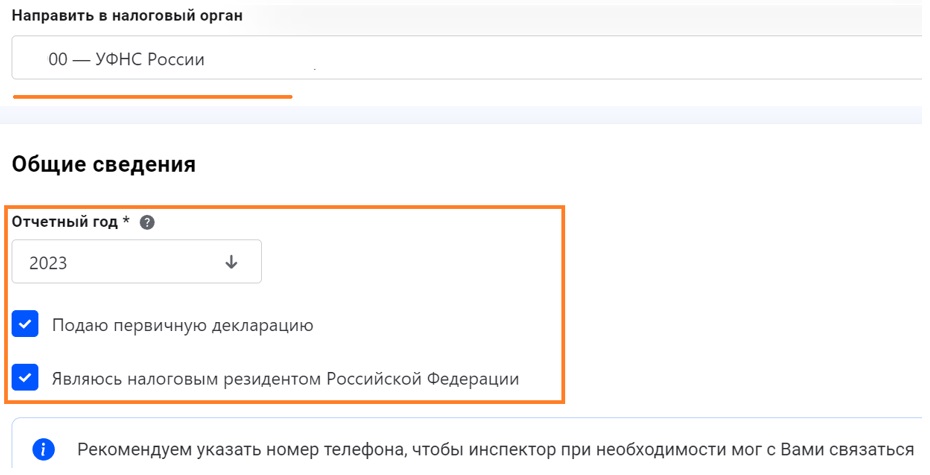

В декларации на первой вкладке проверяем, все ли указано верно (код налоговой инспекции, год подачи декларации, являетесь ли налоговым резидентом РФ, первичная это декларация или корректировка ранее поданной декларации, номер телефона):

Нажимаем на кнопку «Далее».

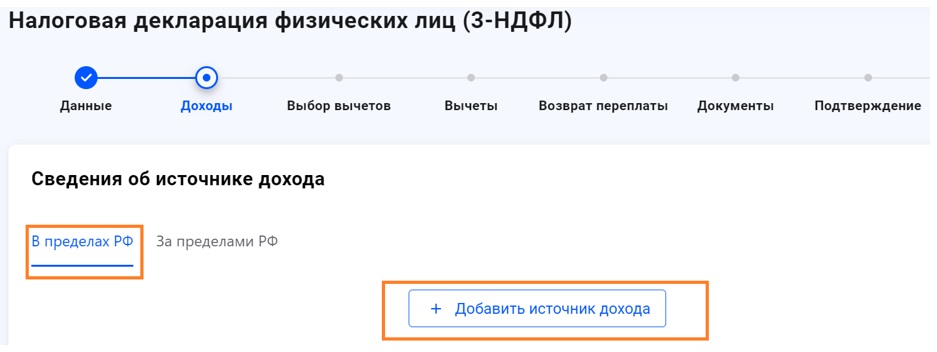

Доходы в пределах РФ

Сведения по полученных процентах можно внести в разделе «Доходы в пределах РФ». Нажимаем на кнопку «Добавить источник дохода»

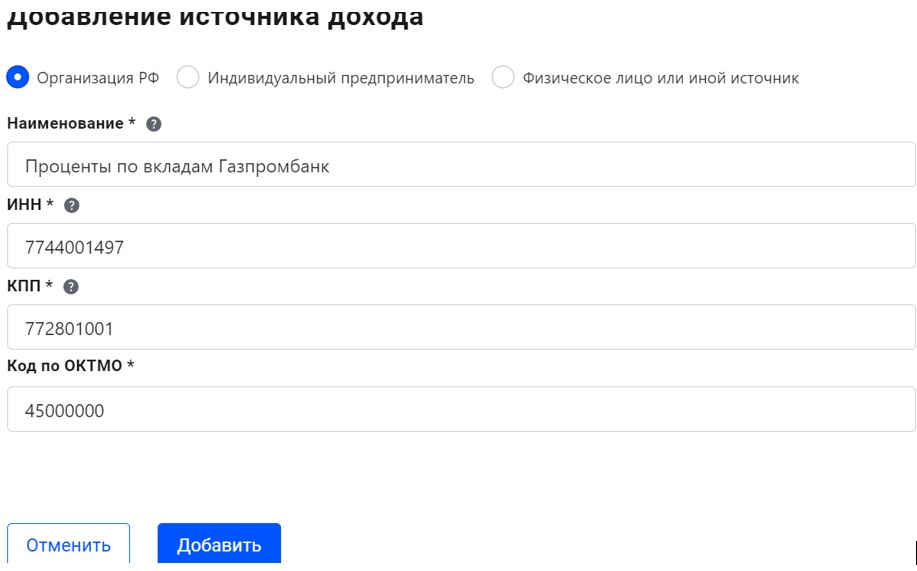

Далее можно пойти или более правильным и долгим путем – указать проценты отдельно по каждому банку, введя в качестве отдельного источника дохода каждый из банков, который выплачивал проценты:

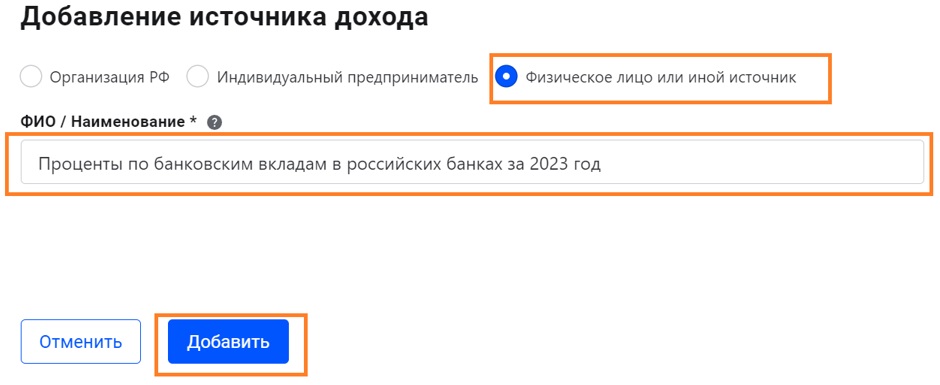

Или же пойти более простым, но, наверное, менее правильным путем – добавить один источник дохода, указав по нему общую сумму процентов, полученных по всем вкладам во всех банках. Например, вот в таком виде:

Далее нажимаем кнопку «Добавить» и вводим информацию о сумме полученных процентов (по одному конкретному банку или по всем банкам сразу – в зависимости от того, какой из вариантов внесения информации был выбран выше)

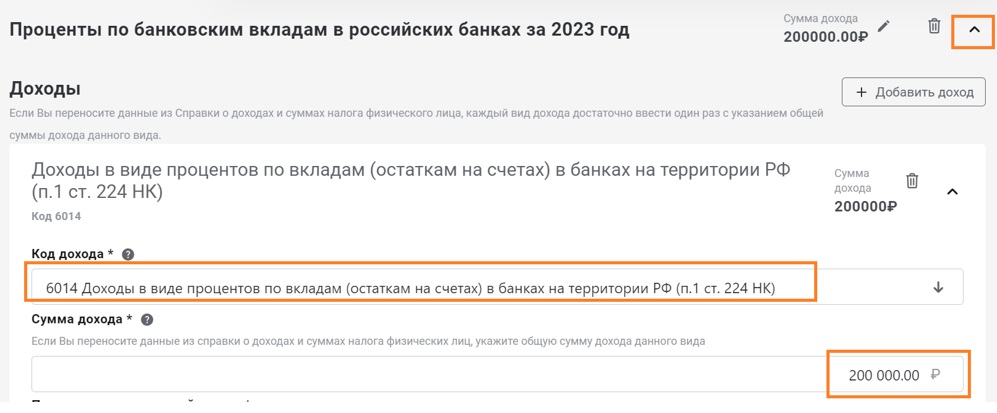

Раскрываем введенную строку с источником дохода, в поле «Код дохода» выбираем значение «6014», в поле «Сумма дохода» указываем сумму полученных процентов по вкладам (в одном банке или общую сумму сразу во всех банках)

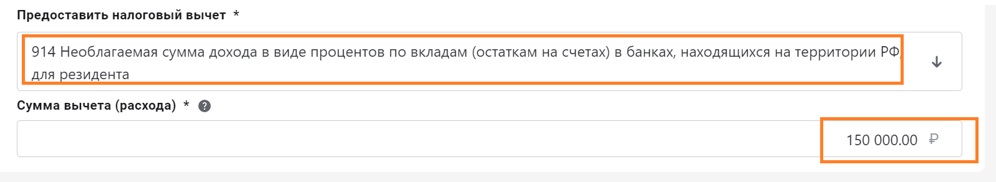

Чуть ниже в поле «Предоставить налоговый вычет» выбираем код «914», при этом сумма доступного вычета будет отражена автоматически (по итогам 2023 года сумма процентов по вкладам, которая не подпадает под налогообложение, составляет 150 000 руб.)

В некоторых случаях также может потребоваться дополнительно указать сумму уже уплаченного налога с процентов по вкладам – тогда в таком поле просто проставляем «0» руб.

После ввода информации о сумме полученных процентов нажимаем на кнопку «Далее» в правом нижнем углу и переходим к следующем разделу декларации.

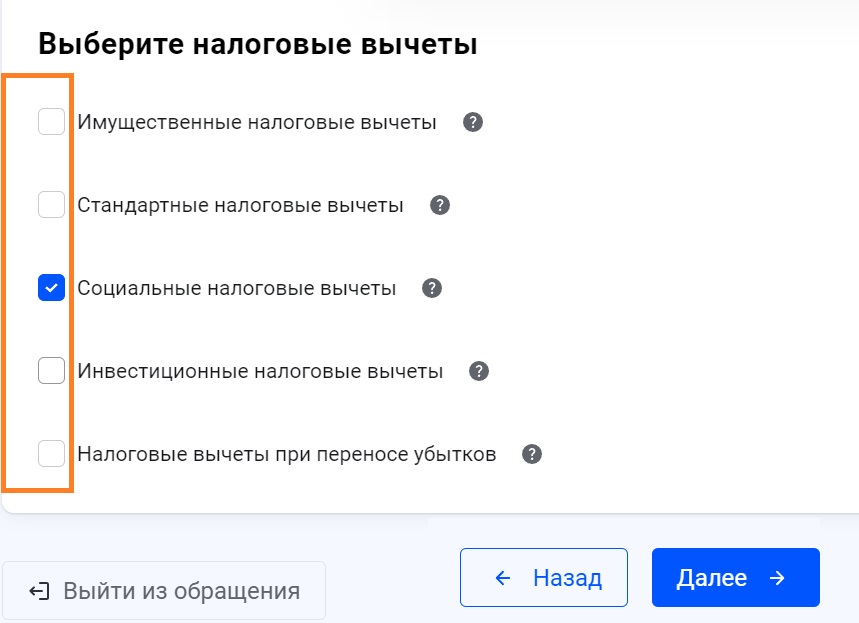

В разделе с вычетами мы выбираем налоговые вычеты, которые хотим указать в декларации (и, например, применить к процентам по банковским вкладам):

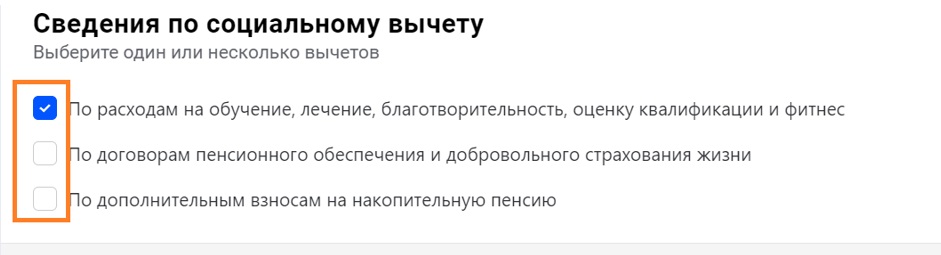

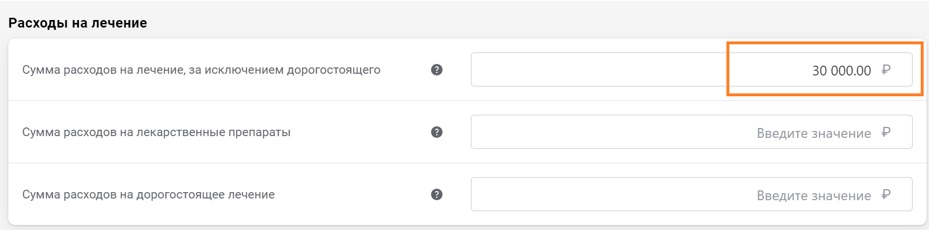

После нажатия на кнопку «Далее» в следующем разделе указываем подробности по выбранному налоговому вычету – например, вот в таком виде:

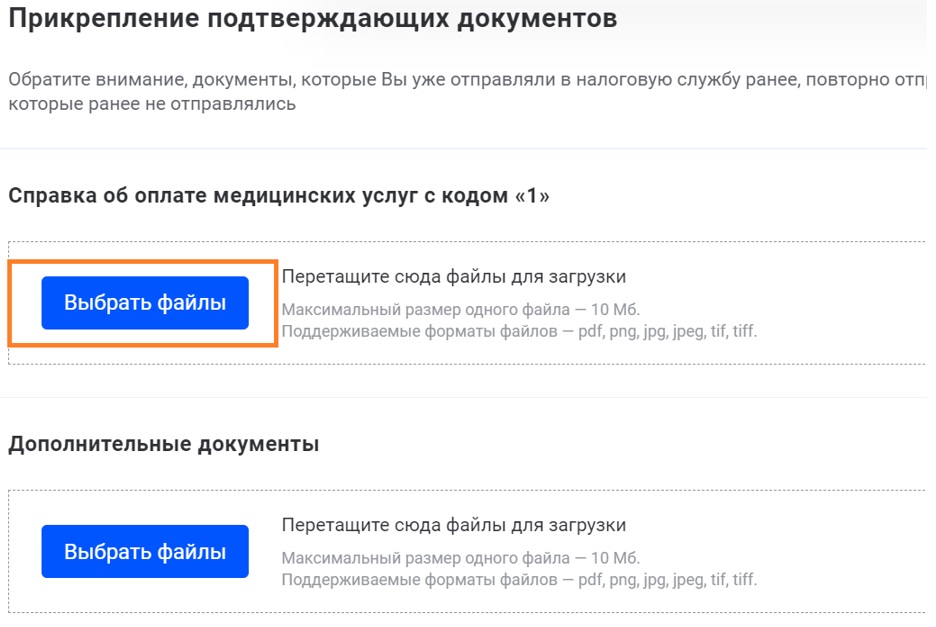

После выбора нужного типа вычета и указания суммы налогового вычета, нажимаем на кнопку «Далее», если нет доступной переплаты, сразу переходим к разделу с добавлением документов:

В этом разделе можно добавить документы, подтверждающие налоговые вычеты. Теоретически сюда же можно было бы добавить и информацию, подтверждающую сумму процентов по банковским вкладам, однако эти данные отражаются в самом Личном кабинете налогоплательщика, поэтому остается надеяться, что налоговая сама сопоставит все эти сведения.

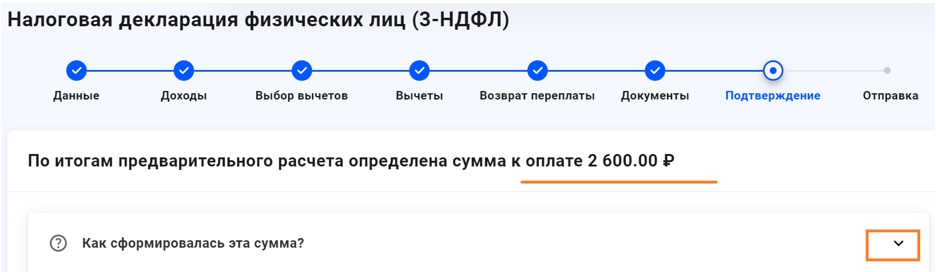

После добавления необходимых документов, нажимаем на кнопку «Далее» и проверяем итоговые цифры по декларации. При желании можно раскрыть строку и посмотреть расчет, как получилась итоговая сумма НДФЛ к уплате или возврату:

Соответственно, в Личном кабинете налогоплательщика при заполнении налоговой декларации к доходу в виде процентов по вкладам применяются все налоговые вычеты, которые распространяются на так называемую «основную» налоговую базу.

Единственное, если применять налоговые вычеты к процентам по банковским вкладам, указывая их в декларации, нужно сделать еще несколько оговорок:

1) в обычной ситуации НДФЛ с процентов по банковским вкладам нужно платить до 01 декабря года, следующего за отчетным, на основании уведомления от налоговой инспекции.

В случае же указания процентов по вкладам в налоговой декларации, во избежание каких-либо лишних проблем, если с процентов по вкладам после применения вычетов все равно остается НДФЛ к уплате, видимо, лучше всего заплатить его стандартно — до 15 июля, т.е. раньше, чем если бы пришлось платить его на основании уведомления от налоговой;

2) нужно надеяться, что налоговая инспекция правильно учтет всю информацию о применении налоговых вычетов к доходу с процентов по банковским вкладам, и отразит у себя эти данные до формирования уведомления об оплате НДФЛ.

В противном случае, если налоговая пришлет некорректное уведомление об оплате НДФЛ с процентов по банковским вкладам (например, не включив в расчет налоговые вычеты, которые указывались в декларации), тогда придется дополнительно обращаться в налоговую инспекцию и общаться с ними по этому вопросу.

* * *

— Подписывайтесь на мой Telegram-канал

Добрый день, у вас самая объективная и четкая информация. Занесла по каждому банку — в итоге система автоматически сделала вычет 150 тыс. Будем ждать итогов рассмотрения 3 ндфл. По декларации налог на вклады зачтен. Посмотрим позже пришлют ли налоговое уведомление.