Требования валютного законодательства распространяются на валютных резидентов РФ. Валютным резидентом, к примеру, являются любой гражданин России.

При этом, если в течение года он проживает за пределами России более 183 дней, то эти требования на него уже не распространяются.

Что же должен делать владелец брокерского счета, с точки зрения Федерального закона «О валютном регулировании и валютном контроле»?

У него есть три основных обязанности:

1) уведомлять ФНС России об открытии/закрытии/изменении реквизитов счета;

2) ежегодно предоставлять в ФНС отчет о движении денежных средств;

3) проводить по счету только разрешенные операции

1. Уведомление об открытии/закрытии/изменении реквизитов счета

При открытии счета за рубежом уведомлять налоговые органы об открытии/изменении/ закрытии счета.

На предоставление уведомления дается 1 месяц с момента открытия/изменения/закрытия счета.

Если нарушить эти сроки, то штраф может составить от 1 000 руб. до 1 500 руб., если не предоставить уведомление, штраф может составить от 4 000 руб. до 5 000 руб.

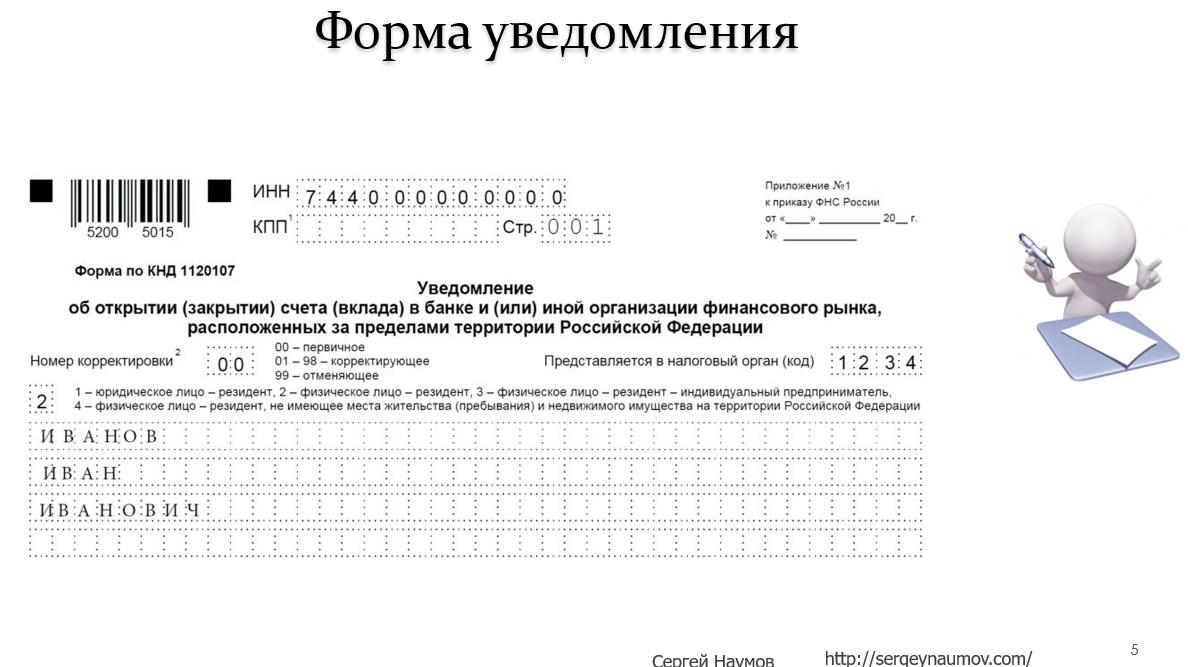

Форму уведомления можно скачать здесь: https://base.garant.ru/files/base/74226441/811236509.pdf или здесь: https://www.nalog.ru/rn77/related_activities/accounting/bank_account/9868652/

Про то, как заполнить и отправить уведомление, я писал здесь: https://sergeynaumov.com/notification-account-foreign-broker-2/

2. Ежегодный отчет о движении денежных средств по счету

Второе требование – отчет о движении денежных средств.

Правила предоставления отчетов можно посмотреть здесь: https://base.garant.ru/71287602/#block_1000

Отчет по счету предоставляется ежегодно до 1 июня года, следующего за отчетным. В случае закрытия счета, отчет предоставляется в течение месяца после закрытия счета одновременно с уведомлением о закрытии.

Отчет можно подавать без подтверждающих документов (брокерских отчетов), но налоговый орган имеет право при необходимости запрашивать такие документы.

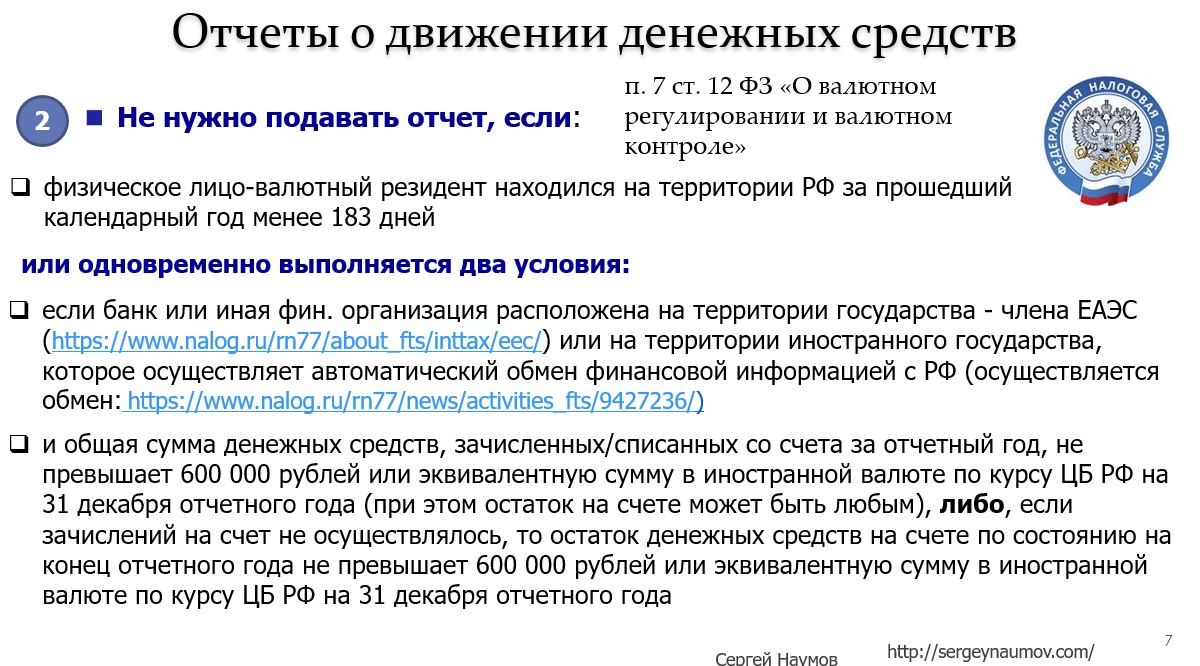

Однако владелец брокерского счета- валютный резидент РФ, проживающий на территории России более 183 дней, может не подавать отчет в том случае, если одновременно выполняются два условия:

1) если банк или иная фин. организация расположена на территории государства — члена ЕАЭС (https://www.nalog.ru/rn77/about_fts/inttax/eec/) или на территории иностранного государства, которое осуществляет автоматический обмен финансовой информацией с РФ (осуществляется обмен: https://www.nalog.ru/rn77/news/activities_fts/9427236/)

и при этом

2) общая сумма денежных средств, зачисленных/списанных со счета за отчетный год, не превышает 600 000 рублей или эквивалентную сумму в иностранной валюте по курсу ЦБ РФ на 31 декабря отчетного года (при этом остаток на счете может быть любым), либо, если зачислений на счет не осуществлялось, то остаток денежных средств на счете по состоянию на конец отчетного года не превышает 600 000 рублей или эквивалентную сумму в иностранной валюте по курсу ЦБ РФ на 31 декабря отчетного года

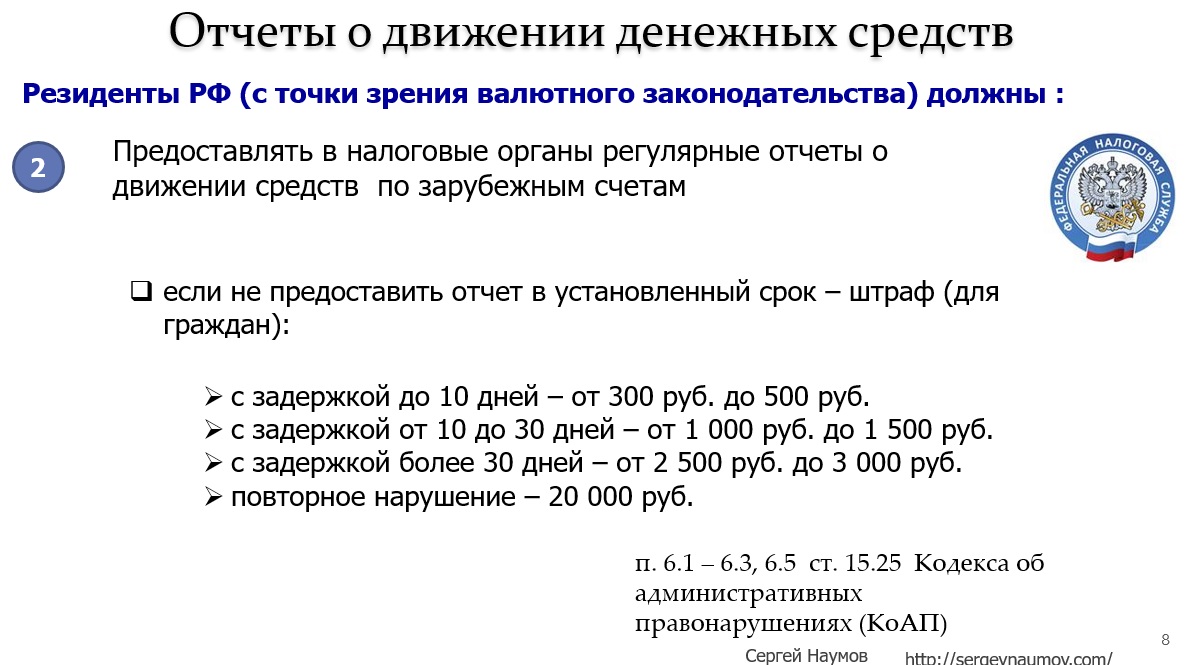

Если не предоставить отчет вовремя, может быть назначен штраф от 300 руб.

Форму отчета можно скачать здесь: http://www.consultant.ru/document/cons_doc_LAW_190887/b5c3ead138afda252ec41186a5f5a4b0eb0efc4d/

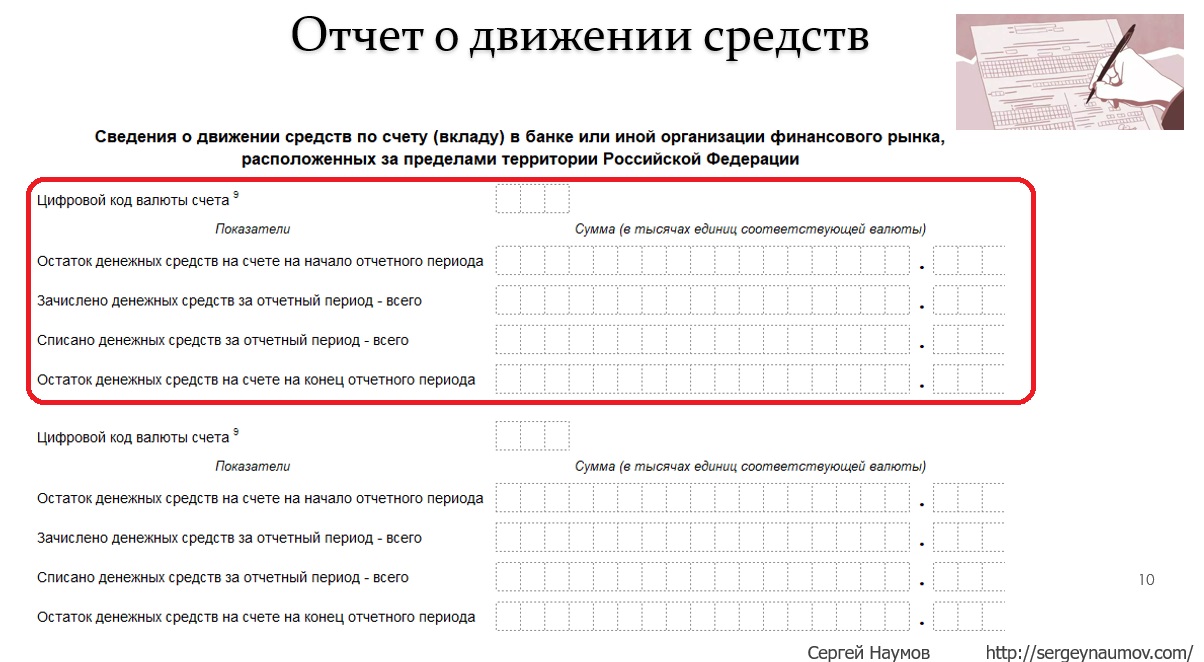

Помимо информации о владельце счета и реквизитов счета, в отчете нужно будет указать валюту, в которой осуществлялись операции, а также четыре цифры: остаток денежных средств на начало периода, общую сумму зачислений на счет, общую сумму списаний со счета, остаток денежных средств на конец периода.

Если строго читать то, какую информацию требуется указать в отчете, то в нем речь идет именно о денежных средствах, а не о стоимости ценных бумаг, которые хранятся на счете.

Соответственно, я это понимаю следующим образом. Если на конец года на брокерском счете приобретено бумаг на сумму $50 000, и при этом остаток денежных средств на счете составляет $10, то в отчет о движении денежных средств пойдет сумма $10, т.к. требуется указать именно остаток денежных средств. О ценных бумагах при этом речи не идет.

В свою очередь, общая сумма зачисленных денежных средств – это сумма пополнений счета, плюс поступившие дивиденды и купоны по ценным бумагам, плюс сумма, полученная от продажи ценных бумаг (если такие сделки были).

Общая сумма списанных денежных средств – сумма вывода денежных средств со счета, плюс удержанные брокерские комиссии, плюс суммы, потраченные на приобретение ценных бумаг (если такие сделки были).

Таким образом, в отчете просто указываются четыре цифры без подробной разбивки по каждой отдельной зачисленной или списанной сумме.

Однако в скором времени, вполне возможно, произойдет изменение формы этого отчета, и в нем могут появиться поля для отражения стоимости активов, находящихся на счете.

Плюс ко всему, остается надеяться, что форма этого отчета появится и в личном кабинете налогоплательщика, т.к. сейчас там доступна только форма отчета для банковских счетов. Поэтому пока что отчет по брокерским счетам можно отправить в налоговую так же, как и уведомление по брокерским счетам – либо через прочие обращения в личном кабинете налогоплательщика, либо по почте, либо лично обратившись в инспекцию.

3. Разрешенные/запрещенные операции зачисления и списания средств по счетам

Наконец, последнее требования валютного законодательства состоит в том, чтобы зачисления и списания денежных средств со счета происходили в соответствии с перечнем разрешенных операций, который устанавливает Центральный Банк РФ.

Сейчас действует указание ЦБ РФ, в соответствии с которым все операции по брокерским счетам разрешены.

Не забывайте про все эти требования и старайтесь соблюдать правила валютного законодательства.

Скачать презентацию из статьи можно по ссылке: https://sergeynaumov.com/wp-content/uploads/broker-requirements.pdf

* * *

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Спасибо большое за полезную информацию. Подскажите пожалуйста, нужно ли отражать в декларации 3НДФЛ дивиденды, с которых брокер уже удержал налог 30%? То есть дивиденды с REIT

Спасибо за Ваше мнение!.

Да, дивиденды по зарубежным бумагам нужно будет отражать в декларации, но платить нДФЛ по ним уже не придется, т.к. за рубежом был удержан налог по ставке больше, чем 13%.

Подробнее про отражение дивидендов в декларации можно посмотреть здесь: https://sergeynaumov.com/dividends-declaration/

Добрый день, Сергей!

я клиент interactive brokers, на счету лежит сумма более 600 тыс рублей. В течение последних 2-3 лет никаких движений по счету не было (ни поступлений, ни покупок). Данные по счету в налоговую еще не подавал. Вообще не заявлял про него.

Вопрос — как надо заявить этот счет? Уведомить сейчас налоговую (заполнить форму в ЛК) и потом, до 1 июня, отчитаться о движении средств? Или можно сразу и заявить и отчитаться… Просто, я как-то упустил, что надо теперь счета раскрывать и не пойму, как правильно сделать

Дмитрий, добрый день.

Если счет у Вас был открыт ранее 1 января 2020 года (как я понимаю, так и было), то уведомлять об этом счете налоговую не нужно. Однако до 1 июня 2021 года нужно будет отправить отчет о движении денежных средств (пока в личном кабинете форма отчета неправильная, лучшее ее не использовать).

При этом, если в друг в 2020 году на счет в IB был получен какой-либо доход, нужно будет подать декларацию. Если никакого дохода не было, то и декларацию подавать будет не нужно.